Arthur Hayes:美國金融危機風雨欲來 比特幣將成爲最後的“避風港”

發表於 2023-05-10 08:13 作者: MarsBit

作者: Arthur Hayes 編譯:Kate, Marsbit

現在我們來談談更緊迫的問題:銀行體系如何分配不可避免的損失。

各國都喜歡穩健的銀行體系。一個良好的銀行體系可以把公民的儲蓄集中起來,貸給政府和生產性企業。在一個理想的世界裏,這種貸款創造了經濟增長。

然而,銀行系統經常陷入麻煩,因爲它們的儲備金很少——也就是說,它們借出的資金多於存款。他們愿意把自己沒有的錢借給別人,這常常使他們陷入無法滿足儲戶所有提款要求的境地,尤其是在經濟緊張時期。這些情況通常是在政治壓力、利潤動機和/或風險管理不善的綜合作用下出現的,這些因素導致銀行遭受巨額損失,通常源於承銷不良的貸款或利率上升導致的貸款損失。隨之而來的是銀行擠兌,然後政府必須決定誰來爲將其輝煌的銀行體系拉回償付能力买單。

存款人、股東或債券持有人是否應該共同承擔救助銀行的成本?或者,政府應該印錢來「拯救」倒閉的銀行,並以通脹的形式將成本轉嫁給全體公民?

在任何危機發生之前,運行良好的銀行體系都會建立一套商定的規則來管理這類情況,確保每個人都知道如何處理倒閉的銀行,從而消除任何意外。因爲金融和政治精英認爲銀行系統是一個運轉良好的國家不可或缺的一部分,所以可以肯定的是,幾乎在每個國家,銀行總是會得到救助。真正的問題是,哪些笨蛋會被包括在負責支付銀行資本重組費用的分母中?無論在銀行倒閉之前各方達成了怎樣的成本分配協議,一旦銀行真的倒閉,所有相關的利益相關者都會遊說政府,以避免成爲分母的一部分。

Bianco Research發布了一份真正史詩般的圖表包,清楚地說明了美國銀行體系目前和未來的災難。他們的一些圖表將在這篇文章中呈現。

美國政府正處在一個十字路口,迄今爲止,它對希望實現美國和平的銀行體系類型猶豫不決。它是否想要一個由在當地放貸的中小型銀行組成的去中心化體系(即 2008 年之前的美國銀行體系)?或者它想要一個由幾家大型銀行組成的集中體系,這些銀行主要向國家冠軍企業、超級富豪和 Jeffrey Epstein (即中國的銀行體系) 放貸?

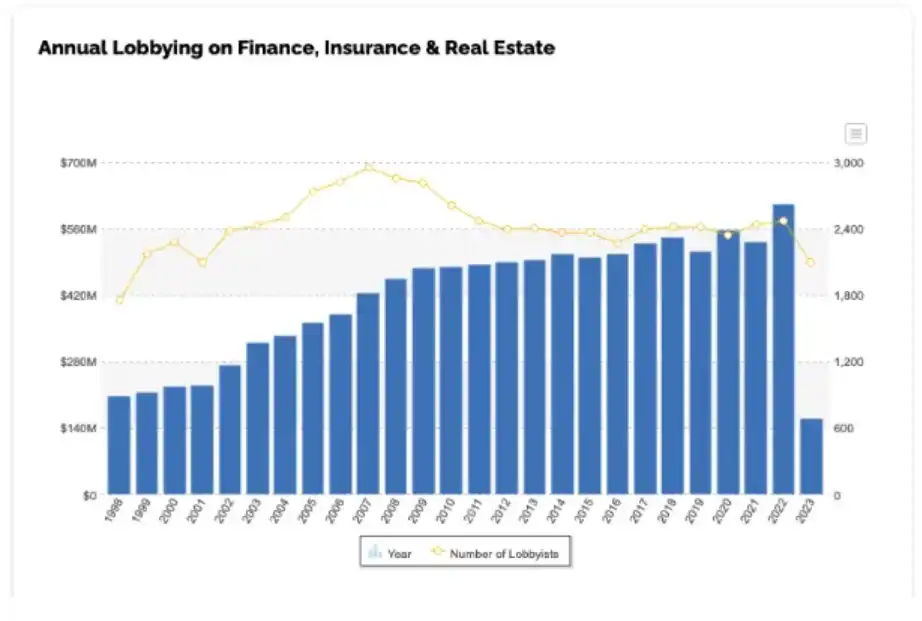

2008 年全球金融危機之後,負責銀行業監管的文筆推手們決定,他們將創建一個雙層體系。八家銀行被認定爲「太大而不能倒」(TBTF),並獲得政府對其存款的無限擔保。摩根大通 (JP Morgan) 居首,持有美國全部存款的 16%。向這些大型銀行存款沒有風險。如果一家 TBTF 銀行搞砸了,美國政府將印鈔,以確保所有儲戶都能拿回他們的錢。從本質上講,這 8 家銀行都是國有企業,利潤歸股東私有化,但損失由公民社會化。作爲這筆私下交易的回報,這八家銀行被賦予了一大堆要遵守的新規則。然後,這些大型銀行花費數億美元用於政治競選捐款,以幫助調整這些規則,並實現最有利的限制。

來源:Open Secrets

其他所有銀行都必須靠自己的力量渡過動蕩不安的自由市場。並非所有存款都是有保障的——由於涉及風險,你可能會認爲存款人應該被清楚地告知這些銀行是如何放貸的。相反,存款人只能自己去解讀銀行故意編造的模糊和誤導性的財務報表,並就某家銀行是否運營良好得出自己的結論。

所有的銀行都迎合不同類型的客戶。TBTF 銀行主要服務於大型企業和超級富豪,他們是證券借貸和交易方面的專家。TBTF 銀行也是美聯儲 (Fed) 和美國財政部貨幣政策的渠道,它們通過購买大量美國國債來支持美國政府。

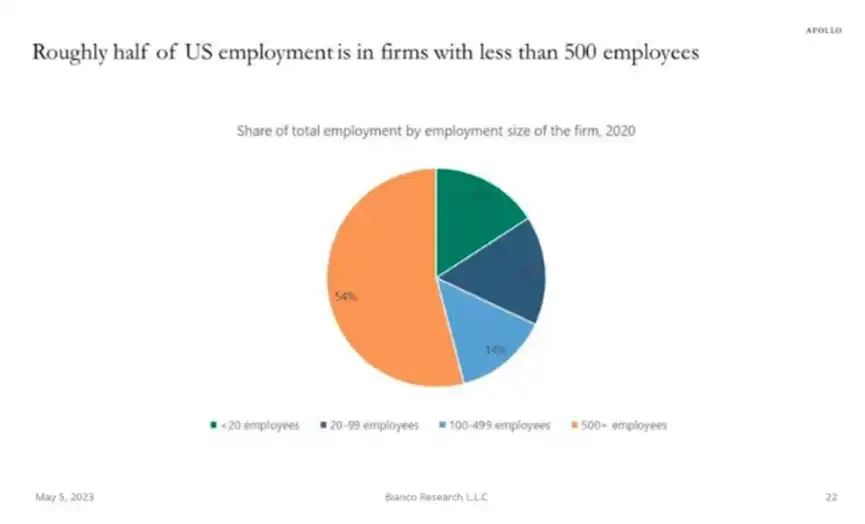

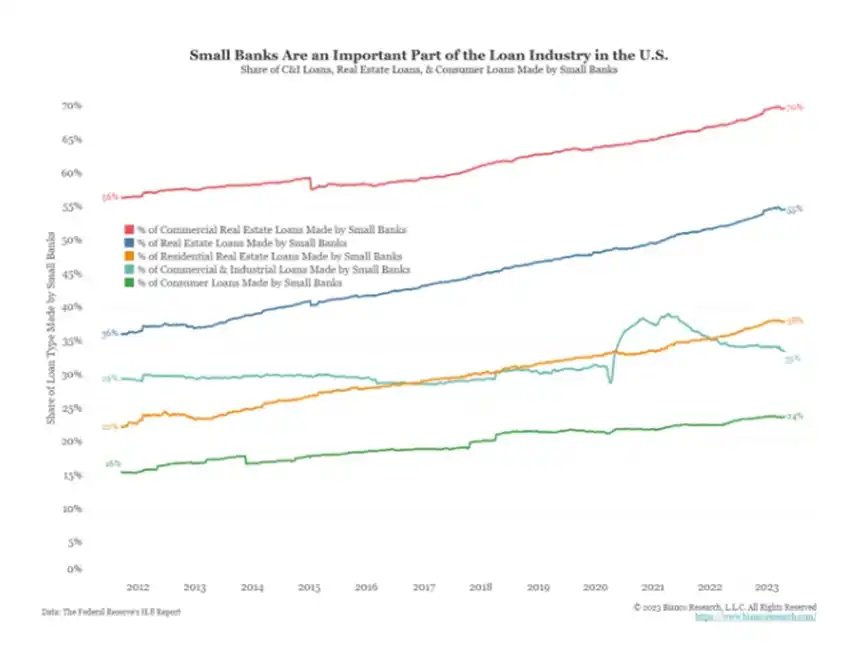

另一方面,非 TBTF 銀行爲美國經濟的真正引擎提供動力——也就是說,它們向中小企業提供貸款,向收入較低的個人提供貸款。他們從衆所周知的表格中取出 TBTF 銀行丟棄的廢料,用商業房地產、住宅抵押貸款、汽車貸款和個人貸款(僅舉個例子)填滿他們的貸款簿。看看下面兩張圖表,它們描繪了一個強大的小型非 TBTF 銀行網絡對美國經濟的重要性。

盡管美國銀行體系的這兩類銀行通過各自的貸款账目面臨不同類型的信貸風險,但它們承擔着相同的利率風險。利率風險在於,如果通脹上升,美聯儲提高短期利率以應對通脹,那么他們以較低利率承保的貸款就會貶值。這就是債券數學。(我曾在我的文章《懷石料理》中詳細討論過這種現象。)

今年 3 月,當 3 家銀行在一周內倒閉時,美聯儲和美國財政部匆忙炮制了一個名爲「銀行定期融資計劃」(BTFP) 的救助計劃。根據該計劃,任何持有美國國債 (UST) 或美國抵押貸款支持證券 (MBS) 的銀行都可以將其交給美聯儲,並獲得面值 100% 的新印美元。

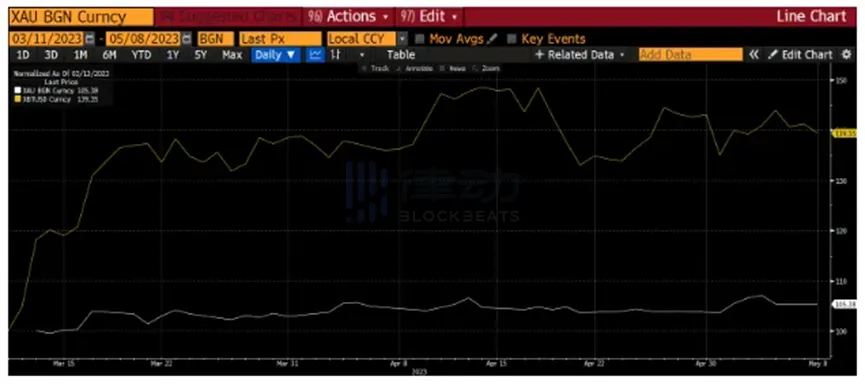

鑑於以法定貨幣爲基礎的部分准備金銀行體系和美式和平的金融體系總體上是一場信心遊戲,當市場認爲他們的滑稽行爲是胡扯時,當權者的反應並不友好。金融市場正確地看穿了 BTFP,並認識到這是一種幾乎不加掩飾的印 4.4 萬億美元來「拯救」美國銀行體系的一種薄弱僞裝的方式。市場通過推高黃金和比特幣的價格來表達對這種通脹舉措的不滿。在政治方面,許多美國民選官員竭盡全力對這些銀行業救助計劃大聲疾呼。騙子從來都不喜歡被揭穿,美聯儲和美國財政部意識到,下次銀行需要救助時,他們的意圖不能如此明顯。這意味着對 BTFP 所做的任何調整都需要祕密實施。我們最感興趣的調整與符合 BTFP 計劃資格的抵押品類型有關。

自 2023 年 3 月 11 日 BTFP 公布以來,黃金上漲了 5%(白色),比特幣上漲了 40%(黃色)。

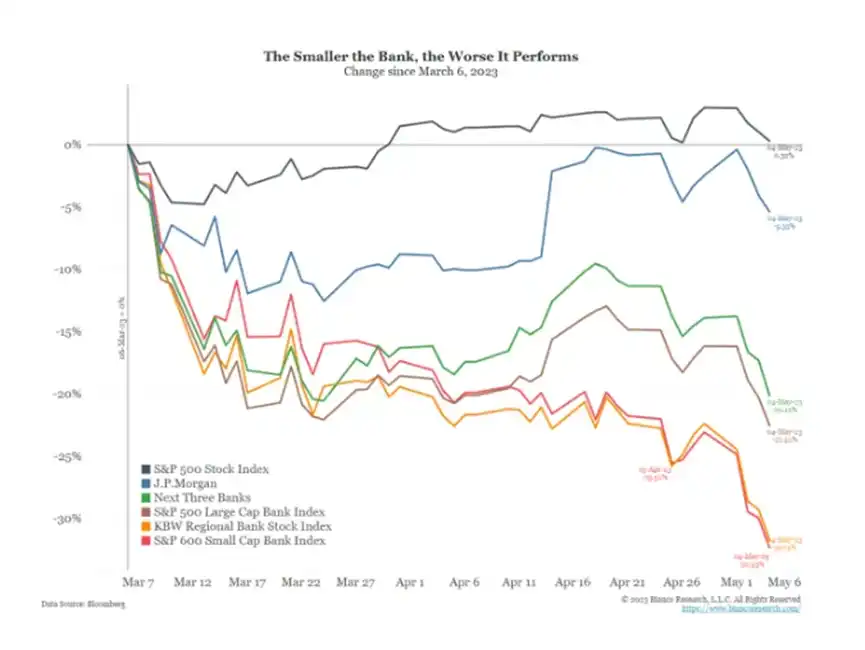

但首先,重要的是我們要了解是什么導致了這種變化。TBTF 銀行——以及任何資產中有很大一部分是美國證券或 MBS 證券的銀行——僅僅從 BTFP 的宣布中就受益了。市場知道,如果當這些銀行遭遇存款外流,它們可以通過把符合條件的債券交給美聯儲,然後拿回美元,輕松滿足現金需求。但非 TBTF 銀行就沒那么幸運了,因爲它們的很大一部分資產沒有資格獲得 BTFP 融資。

在不到一個財季的時間裏,市場就看穿了 BTFP,並對非 TBTF 銀行施加了壓力。市場想知道,「如果他們不能使用 BTFP,誰來爲他們貸款账簿上的利率損失买單?」這讓他們問自己,「爲什么我要持有一家不能得到政府隱性或顯性支持的銀行的股權?」這個問題尤其重要,因爲最近對第一共和國銀行的救助表明,聯邦存款保險公司安排一家瀕臨破產的非 TBTF 銀行與一家健康的 TBTF 銀行強強結合的「代價」是股權和債券持有人的全部損失。因此,股東們开始拋售他們在地區性銀行的股份……99% 的損失總比 100% 的損失好。誰先賣,誰就賣得最好。

第一共和銀行是 BTFP 後的第一個受害者,它的結束方式給了我們更多的线索,讓我們知道誰在美國政府的支持下,誰在失寵。銀行救助的政治是有害的。2008 年,當大銀行從政府那裏獲得了數千億美元的支持,並發放了創紀錄的獎金時,許多民衆對他們失去了房子、汽車和/或小企業感到憤怒。因此,政客們不愿意支持表面上顯而易見的銀行救助,尤其是因爲美國 (理論上) 是一個資本主義社會,允許公司倒閉被認爲是體系的一部分。

我敢肯定,美國財政部長珍妮特·耶倫 (Janet Yellen) 因爲 BTFP 而被斥責,並被告知,在任何情況下,美國政府都不能救助更多的破產銀行。我想,她被告知,私人市場必須找到一個解決方案,來管理非 TBTF 銀行的破產——這意味着,對 BTFP 進行調整,使任何和所有銀行資產都有資格獲得融資,這是不可能的。不久前,美國總統喬·拜登告訴美聯儲主席傑羅姆·鮑威爾,阻止通貨膨脹是他的首要任務。爲了不違背總統的意愿,當通貨膨脹率仍在 5% 時,美聯儲無法將利率降低到足以幫助阻止這些搖搖欲墜的銀行的存款外流 (我將在本文後面對此進行詳細說明)。由於政治原因,政府的兩個主要金融部門 (美聯儲和美國財政部) 無法改變他們的政策來有效地應對這場銀行危機。

「我競選總統是因爲我厭倦了所謂的涓滴經濟。我們現在有機會在歷史性復蘇的基礎上建立一個爲工薪家庭服務的經濟。爲了從快速復蘇過渡到穩定、穩定的增長,我們現在能做的最重要的事情就是降低通脹。這就是爲什么我把解決通貨膨脹作爲我的首要經濟任務。」美國總統喬·拜登於 2022 年 5 月在《華爾街日報》的一篇專欄文章中寫道。

負責清算破產銀行的美國政府機構聯邦存款保險公司 (FDIC) 盡最大努力將 TBTF 銀行聯合起來,履行其「職責」,收購虧損銀行。不出所料,除非政府愿意拿出更多資金,否則這些受利潤驅動、有政府背景的企業不愿參與救助第一共和國銀行。這就是爲什么在許多天之後,在股價下跌 99% 之後,聯邦存款保險公司接管了第一共和國銀行,以出售其資產來償還存款人的債務。

注:銀行的股價之所以重要,有兩個原因。首先,銀行必須擁有最低數量的股本來支持其負債,也就是風險敞口。如果股價跌得太厲害,就違反了這些監管要求。其次,銀行股價下跌促使儲戶逃離銀行,因爲他們擔心無風不起浪。

在 2023 年 5 月 1 日周一市場开盤前的第 11 個小時,聯邦存款保險公司向最大的 TBTF 銀行摩根大通提供了一筆私下交易,摩根大通同意收購第一共和國銀行。這筆交易非常好,以至於摩根大通首席執行官傑米•戴蒙在一次股東電話會議上表示,該行將立即確認 20 億美元的利潤。擁有政府擔保的摩根大通銀行拒絕收購一家倒閉的銀行,除非政府給它一筆非常有利的交易,讓它立即賺到 20 億美元。傑米的愛國心在哪裏?

不要讓這些數字分散了你對這次救助的重要教訓的注意力。第一共和國銀行的交易說明了 TBTF 銀行通過收購被國有化的先決條件。讓我們來看看。

條件:

股票持有人和債券持有人都被淘汰出局。一個甜甜圈,一個百吉餅,一個鴨蛋。

回應:

如果你的銀行在其貸款組合上有利息損失 (每家銀行都有),而這些貸款不符合 BTFP 的條件,你必須立即出售這些股票!你可不想被聯邦存款保險公司幹掉。賣空者不應對這些狗屎銀行股的暴跌負責。因爲擔心一旦美國聯邦存款保險公司 (FDIC) 介入,會導致資本 100% 損失,長期持有者才會拋售。

條件:

有政府擔保的 TBTF 銀行必須通過接管破產銀行的資產來收購破產銀行。TBTF 銀行只有在聯邦存款保險公司提供額外政府援助的情況下才能做到這一點。

回應:

在第一共和國銀行的情況下,摩根大通從聯邦存款保險公司獲得了低息貸款,而該機構承擔了貸款账目上 80% 的損失。從本質上講,政府似乎只有在 TBTF 銀行首先收購破產銀行的情況下,才會擴大符合 BTFP 條件的抵押品。這很聰明,大多數政客和他們的選民不會意識到,美國政府在沒有正式宣布的情況下擴大了對銀行體系的支持。現在,FDIC 的資產負債表將因銀行貸款账目失敗和向 TBTF 銀行提供低息貸款的潛在損失而膨脹。因此,不能輕易指責鮑威爾、耶倫和拜登政府他們印錢拯救銀行。

關鍵假設

如果你相信,在緊要關頭,美國政策制定者總是會採取一切必要措施拯救銀行體系,那么你必須同意,聯邦特許銀行的所有存款最終都會得到擔保。如果你不同意,那么你必須相信一些銀行存款人將遭受損失。

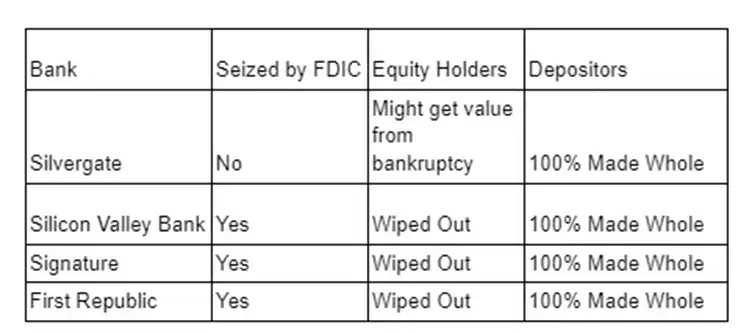

要評估哪一方更有可能是正確的,只要看看 2023 年迄今爲止倒閉的銀行,以及它們是如何被處理的。

注:從技術上講,Silvergate 並沒有被 FDIC 接管,因爲它在完全破產之前就宣布了破產。

在 FDIC 查封銀行的所有情況下,存款人都得到了保護。值得慶幸的是,盡管 Silvergate 宣布破產,但它仍然能夠讓存款人得到補償。因此,即使你在非 TBTF 銀行,你的錢也很可能是安全的。然而,如果 FDIC 接管了這家銀行,並不能保證一家 TBTF 銀行會突然介入,讓存款人安然無恙。如果一家銀行宣布破產,也不能保證它有足夠的資產來全額支付所有存款。因此,爲了你的最大利益,你最好將超過 25 萬美元保險限額的所有資金轉移到擁有完整政府存款擔保的 TBTF 銀行。這將不可避免地推動大量存款從非 TBTF 銀行流向 TBTF 銀行,並進一步加劇存款外逃問題。

美國財政部長耶倫無法向所有銀行提供全面存款擔保的原因是,這需要美國國會通過。正如我在上面所說的那樣,人們沒有興趣看到政客們對銀行實施更多的救助。

存款外流

非 TBTF 銀行將繼續加速失去存款。

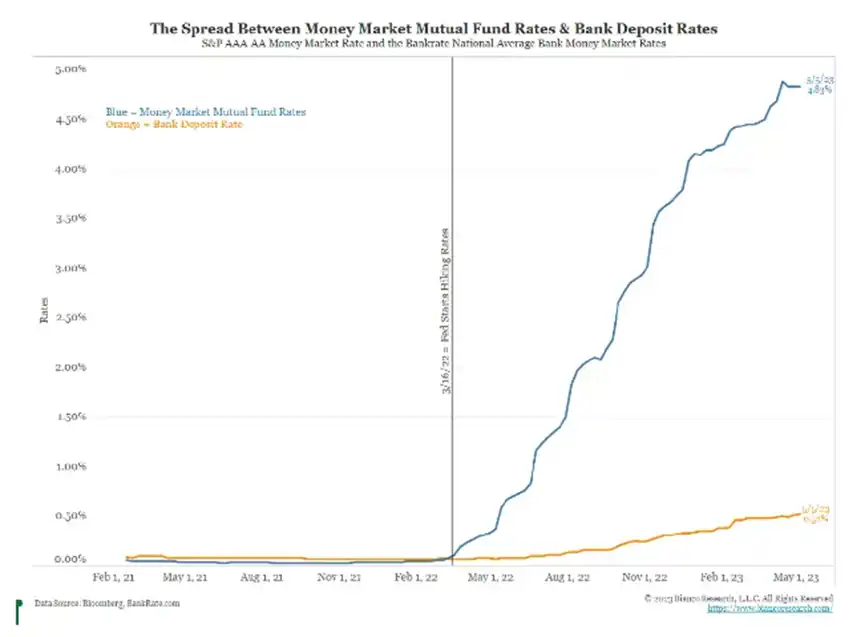

首先,正如我上面所說的,爲了 100% 確保你的存款是安全的,你必須把你的錢從非 TBTF 銀行轉移到 TBTF 銀行。

其次,所有銀行的存款都將流向貨幣市場基金。貨幣市場基金將資金存入美聯儲,並/或投資於短期美國國債。想想看——你可以在貨幣市場基金中賺到 5%,或者在銀行存款人中賺到 0.50%(見上圖)。如果你可以用手機在看幾個 TikTok 視頻的時間內轉移你的錢和幾乎 10 倍的利息收入,你爲什么要把錢存在銀行呢?

即使你不知道貨幣市場基金是什么,只想把錢存在銀行裏,現在也沒有理由去投資非 TBTF。TBTF 銀行可以損失存款,而你不必擔心,因爲在一天結束時,美國政府明確保證你總能拿回你的錢。非 TBTF 銀行完全完蛋了,存款外流將繼續導致破產。

如果通貨膨脹、利率和銀行監管保持現狀,沒有任何一家非 TBTF 銀行不倒閉的情況。會有 100% 的失敗率。保證!

好吧,也許這有點咄咄逼人。唯一能夠生存下來的銀行是那些完全保留運營模式的銀行。這意味着他們接受存款,並立即將這些資金隔夜存入美聯儲。這是一種超級安全的銀行業務方式,但不幸的是,美聯儲不喜歡這種銀行業務。由於不明原因,他們拒絕了希望採用這種商業模式的銀行的申請。

分母

如果我對所有非 TBTF 銀行最終命運的預測是正確的,那么美國的貨幣供應還能擴大多少?這才是真正的問題。根據 BTFP,我們知道潛在的擴張至少是 4.4 萬億美元 (即美國銀行資產負債表上可以隨時兌換現金的 UST 和 MBS 的數量)。

我們現在也知道,美聯儲、美國財政部和銀行業監管機構更喜歡的花招,是堅決要求 TBTF 銀行承擔破產的非 TBTF 銀行的債務。TBTF 銀行通過接受廉價資本和由政府印鈔和美國納稅人的錢支付的損失吸收來承擔這項公共服務。因此,貨幣供應量實質上是由非 TBTF 銀行的貸款總額 (7.75 萬億美元) 擴大的。

Ned Davis Research訂閱者請注意:我鼓勵你查看 ECON_51 報告,以驗證我的 7.75 萬億美元數字。

需要提醒的是,這些貸款必須得到擔保的原因是存款外逃。隨着存款外流,銀行必須以遠低於面值的價格出售貸款,並實現虧損。虧損的實現意味着,它們的資本金低於監管機構的限制,在最壞的情況下,它們沒有足夠的剩余現金全額支付給儲戶。

所有非 TBTF 銀行不會破產的唯一方法是發生以下情況之一:

1. 美聯儲降息,逆回購工具或 3 個月期國庫券的收益率降至 2% 至 3% 的區間以下。2% 至 3% 的區間是對銀行貸款組合的混合收益率的估計。美聯儲可能會降息,要么是因爲通脹正在下降,要么是因爲他們希望防止美國銀行體系進一步承壓。然後,銀行可以提高存款利率,達到或略高於貨幣市場基金所能提供的利率,銀行存款將再次增長。

2. 符合 BTFP 條件的抵押品擴大到美國銀行資產負債表上的任何貸款。

選項 1 放松金融條件和風險資產,如比特幣、黃金、股票、房地產等,都是泵,所有這些都在上漲。

這是貨幣價格的下降。

選項 2 擴大了最終將被印刷的貨幣數量。再說一次,這只支持銀行系統之外的風險資產。這意味着黃金和比特幣價格上漲,股票和房地產價格下跌。股票下跌是因爲銀行信貸消失,公司無法爲其運營提供資金。房地產不屬於金融體系,但以名義美元計算,它的價格如此昂貴,以至於大多數买家必須爲購买提供資金。如果抵押貸款利率居高不下,沒人能負擔得起月供,房價就會下跌。

這是貨幣供應量的增加。

不管怎樣,黃金和比特幣都在上漲,因爲要么是貨幣供應量增加,要么是貨幣價格下降。

但是,如果由於通貨膨脹拒絕放松並且美聯儲繼續加息而導致貨幣價格繼續上漲怎么辦?就在上周,鮑威爾還在強調美聯儲的目標是消滅通脹這頭猛獸,隨後他又在銀行業危機期間將利率提高了 0.25%。在這種情況下,非 TBTF 銀行將繼續破產,因爲貨幣市場基金和存款利率之間的利差擴大,導致儲戶逃離,這導致破產,最終導致他們的貸款無論如何都要得到政府的支持。正如我們所知,政府擔保的貸款越多,最終必須印更多的錢來彌補損失。

印鈔機不會失控的唯一方法是美國政府決定讓銀行體系真正崩潰——但我完全相信,美國政治精英寧愿印鈔,也不愿調整銀行體系的規模。

許多讀者可能會認爲,銀行業的問題純粹是美國的事情。考慮到大多數讀者都不是美國治下的和平的公民,你可能會認爲這不會影響到你。錯了!由於美元的儲備貨幣地位,大多數國家都採用美國的貨幣政策。更重要的是,許多非美國機構,如主權財富基金、央行和保險公司,都擁有以美元計價的資產。不管你喜不喜歡,美元對黃金和比特幣等硬資產,以及石油和銅等有用商品將繼續貶值。你也在分母上,就像一個血氣方剛的美國傻子。

如果通貨膨脹率居高不下,美聯儲繼續提高利率——或者只是維持目前的利率水平——那么更多的銀行將倒閉,我們將看到更多的 TBTF 救助,政府將繼續支持創建越來越大的 TBTF 銀行。這將擴大貨幣和黃金的供應,比特幣將會上漲。

如果通脹下降,美聯儲迅速降息,最終,銀行將停止倒閉。但是,這將降低貨幣價格,黃金和比特幣將會上漲。

有些人可能會問,爲什么我沒有考慮到這樣的結果:銀行能夠存活足夠長的時間,直到它們的低利率貸款到期,並被以更高收益率承保的貸款所取代。存款人不會等上 12 到 24 個月,銀行存款的收益率基本爲 0%,而貨幣市場基金的收益率爲 5%。點擊、滑動,在不到 5 分鐘的時間裏,你的存款基數就完成了,這要感謝你的手機銀行應用程序。只是時間不夠!

擁有黃金和比特幣是不會輸的,除非你相信政治精英愿意忍受銀行體系的徹底失敗。真正的失敗將意味着大量的特許銀行倒閉。這將停止所有銀行對企業的貸款。許多企業將會倒閉,因爲它們無法爲運營提供資金。在缺乏銀行信貸的情況下,新企業的創造也會下降。隨着抵押貸款利率的飆升,房價將暴跌。股價將會下跌,因爲許多公司在 2020 年和 2021 年大量購买低息債務,而當沒有負擔得起的信貸來展期債務時,它們將會破產。如果沒有商業銀行體系購买債券的支持,長期美國國債收益率將飆升。如果一個政治家在這些事情發生的時期執政,你認爲他們會再次當選嗎?他媽的不可能!因此,盡管各貨幣當局和銀行監管機構可能會大談一場不再救助銀行的大戲,但當麻煩真的來臨時,他們會盡職盡責地按下那個「brrrr」按鈕。

因此,它只向上!只要確保當账單來的時候,你不是西方金融體系的最後一個傻瓜分母。拿上你的比特幣,然後出去!

標題:Arthur Hayes:美國金融危機風雨欲來 比特幣將成爲最後的“避風港”

地址:https://www.coinsdeep.com/article/13250.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。