全方位梳理Polygon zkEVM生態 :緩慢卻穩健

發表於 2023-06-19 22:13 作者: 深潮TechFlow

作者:100 y;編譯:深潮 TechFlow

1.介紹

2022 年,許多 ZK rollup 網絡陷入了激烈的競爭。目前許多這些網絡已經推出了其主網,並正在積極开發其生態系統。2023 年 3 月 23 日,Arbitrum 的空投取得了成功,這導致用戶遷移到 ZK rollup,希望從隨後的空投中受益。這種轉變尤其在 zkSync Era、StarkNet 和其他尚未發布自己代幣的 ZK rollup 網絡中表現得格外明顯。

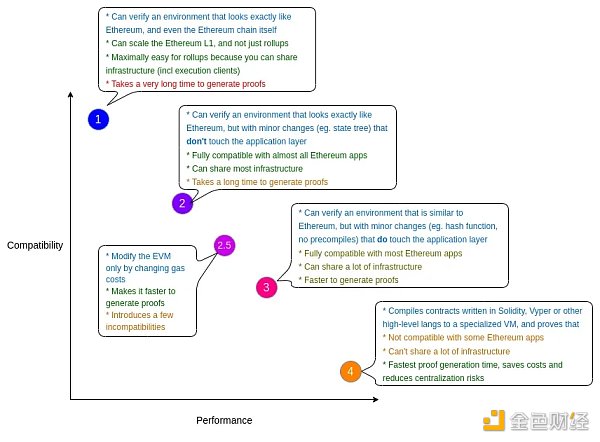

與其他還沒有代幣的新興 ZK rollup 網絡不同,有一種 ZK rollup 網絡收到的關注較少,但是其技術非常穩定,具有开發者友好的環境,它就是 Polygon zkEVM。Polygon zkEVM 是由 Polygon Foundation 开發的 ZK rollup 網絡之一,以前稱爲 Polygon Hermez。Polygon zkEVM 與其他 ZK rollup 網絡的主要技術差異在於其高 EVM 兼容性。

與其他 ZK rollup 項目(例如 StarkNet、zkSync Era)構建自己的虛擬機、將 Solidity 轉譯爲零知識友好的語言並編譯成字節碼不同,Polygon zkEVM 支持以太坊的操作碼。因此,Polygon zkEVM 可能沒有其他 ZK rollup 網絡那么具備可擴展性,但它有一個優勢,即爲开發人員提供了一個更易於使用的環境,可以利用現有的 Solidity 代碼構建 dApps。

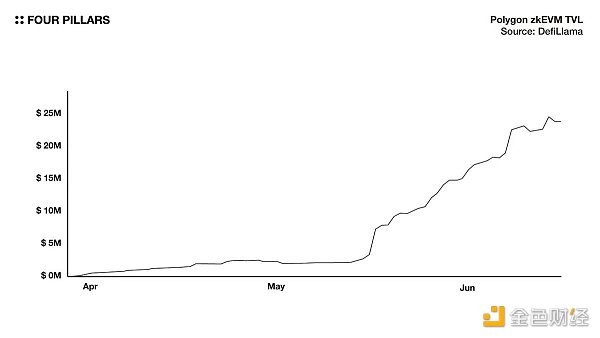

在 Polygon zkEVM 中,ETH 代幣被用作 Gas 費,而 MATIC 代幣則是用於激勵 Sequencer 和 Aggregator 的代幣,它們分別決定網絡上交易的順序以創建批次,並爲這些批次生成 ZKP。由於這兩種代幣都已發行,許多用戶認爲 Polygon zkEVM 不會進行空投,這就是最初它在網絡活動方面表現不如其他網絡的原因。然而,如果你看一下 Polygon zkEVM 網絡的最近趨勢,你會發現用戶和 TVL 正在快速增長,這有幾個原因。

第一個也是最有說服力的原因是 Polygon 聯合創始人 Sandeep Nailwal 的一條推文。在對嘲笑 Polygon zkEVM 低 TVL 的推文做出回應時,Sandeep 發了上面那條推文,其中包括“沒有規定現有代幣不能進行大規模空投”的一句話。在這條推文之後,許多用戶开始使用 Polygon zkEVM,以期待空投的到來。

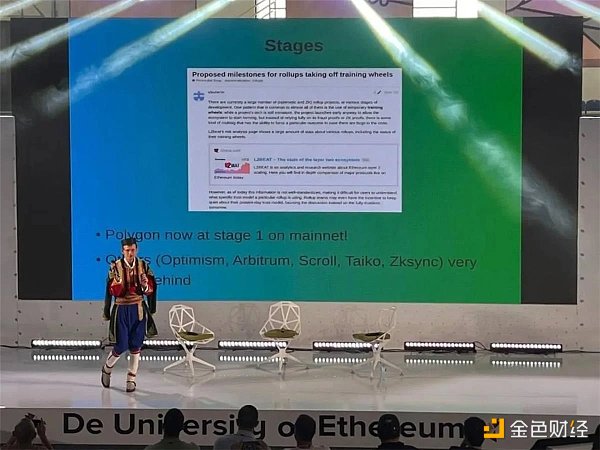

第二個原因是在 Vitalik Buterin 在 EDCON 2023 的研討會上提到了 Polygon zkEVM。此前,Vitalik 曾在以太坊社區 Ethereum Magicians 發布了一篇文章,介紹了 Rollup 網絡需要實現的裏程碑,將其分爲 0、 1 和 2 三個階段。在一次研討會上,Vitalik 發表了一項聲明,表明 Polygon zkEVM 已經達到了第一階段,而其他競爭網絡沒有達到這個階段。這個成就吸引了人們對 Polygon zkEVM 的重視。需要注意的是,要達到第一階段,與第零階段不同,必須有工作證明系統(如欺詐證明或有效性證明),並且必須採取措施保護 Rollup 智能合約的升級機制。

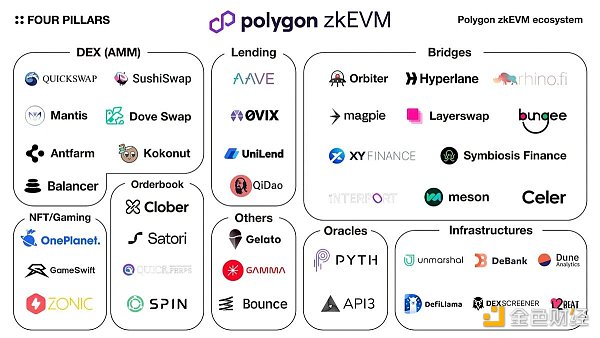

Polygon zkEVM 最近引起了越來越多的關注,並在不到一個月的時間內將 TVL 從約 200 萬美元飆升至 2500 萬美元,增長了 10 倍。盡管生態系統正在快速發展,但該網絡仍處於萌芽階段。在本文中,概述 Polygon zkEVM 生態系統中存在的 dApps,這個生態系統雖然還處於萌芽階段,但具有足夠的發展勢頭。

2.Polygon zkEVM 生態系統

2.1 DeFi (AMM DEX)

2.1.1 Quickswap

Quickswap 是 Polygon 生態系統中領先的 AMM DEX,支持 Polygon、Dogechain 和 Polygon zkEVM 網絡。Quickswap 提供基於 CPMM (x*y=k) 的 AMM DEX 服務,並提供類似於 Uniswap V3 的專注流動性系統。此外,Quickswap 在 Polygon zkEVM 上推出了一項新服務,即永續期貨交易服務。由於 Polygon zkEVM 具有高可擴展性,Quickswap 團隊似乎已將其部署在 Polygon zkEVM 網絡上而非 Polygon PoS 上。基本系統類似於 GMX,但其優勢在於價格是通過 Oracle 獲取的,使用戶可以在沒有價格影響的情況下進行交易。市場中的流動性來自 QLP 代幣,流動性提供者可以存入 QLP 代幣以賺取交易費和激勵。

2.1.2 Mantis Swap

Mantis Swap 是 Polygon 生態系統中的穩定幣交易所,它促進了類似於穩定幣等掛鉤資產的交易。Mantis Swap 與其他穩定幣交易所的不同之處在於,它將多個資產聚合到一個流動性池中,並允許提供單一資產作爲流動性。例如,當前在 Polygon zkEVM 上的 Mantis Swap 流動性池包括 USDT、USDC 和 DAI,其優勢在於流動性提供者只需要提供一個代幣而非兩個或更多。

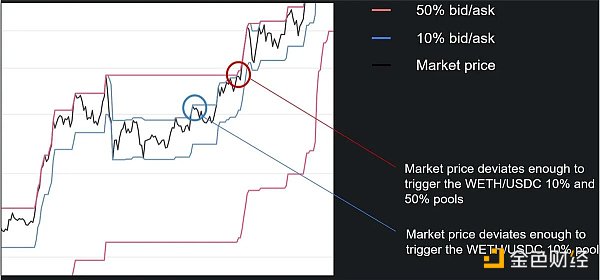

2.1.3 Antfarm Finance

Antfarm Finance 是一個在以太坊、Arbitrum 和 Polygon zkEVM 上運行的 DEX,使用一種稱爲 Band Rebalancing AMM 的新策略。以 ETH/USDC 流動性池爲例,流動性提供者可以選擇 1、 10、 25 或 50% 的費用來提供流動性。但是誰愿意在 10% 的極高手續費的流動資金池中進行交易呢?這可能發生在極端波動的時期,如果 1 ETH 的價格爲 1, 000 USDC,但在另一個市場上 1 ETH 的價格超過了 1, 100 USDC,將會有套利交易。因此,向 Antfarm Finance 的高費率流動性池提供流動性的用戶,具有押注波動性的優勢。

2.1.4 Balancer

Balancer 是以太坊生態系統中代表性的 AMM DEX 協議,提供了各種流動性池,包括不同比例的兩種資產和穩定幣交易池,除了基本的 CPMM(x*y=k)之外。通過 BIP-224 ,Balancer 提出了在 zkEVM 上的部署,並最近正式宣布。

2.1.5 其他

除了上述的 DEX 之外,還有許多其他的協議,包括:

DoveSwap 是一個原生 zkEVM 的 DEX,支持像 Uniswap V3 一樣的專注流動性特性,其中流動性只能在特定的價格範圍內提供。

Kokonut Swap 是基於 Klaytn 的 AMM DEX,也已开始支持 Polygon zkEVM 網絡。Kokonut Swap 使用 Curve 的穩定幣交易所 AMM 來處理價值相當的資產,並使用動態 PEG 來處理價值不同的資產,提供比普通 CPMM 更加專注的流動性。

Sushiswap 是以太坊生態系統中領先的 AMM DEX,通過論壇建議,現在也支持 Polygon zkEVM 網絡。

2.2 DeFi (借貸)

2.2.1 0 vix

0 vix 是 Polygon 生態系統中的借貸協議,支持 Polygon PoS 和 Polygon zkEVM 網絡。用戶可以存入抵押品以賺取利息,或者過度抵押方式進行借貸。0 vix 支持主要代幣,如 WBTC 和 WETH,以及流動性代幣,如 wstETH 和 stMATIC,以及各種代幣,如 vGHST、jEUR 和 gDAI。

2.2.2 Aave

Aave 是以太坊生態系統中領先的借貸協議,支持各種 EVM 網絡。與其他借貸協議一樣,它允許用戶以過度抵押方式進行借貸。自 2022 年起,Aave V3 已經在 Polygon zkEVM 測試網上部署和測試,並有望在不久的將來部署到主網上,因爲在 3 月份的投票中,它在快照治理平台上獲得了壓倒性的投票贊成部署到 Polygon zkEVM 主網上。

2.2.3 Qi Dao

Qi Dao 是一個穩定幣發行協議。用戶可以以過度抵押方式存入抵押品並發行 MAI 穩定幣。Qi Dao 的特點是,用戶發行的穩定幣無需支付任何利息,借入的穩定幣也沒有到期日償還。當然,當抵押品價值下降時,會有一個清算過程,對此有懲罰。

2.2.4 其它

UniLend Finance 是一個多鏈去中心化貨幣市場協議,支持超額抵押貸款。

2.3 DeFi (訂單簿 DEX)

2.3.1 Clober

Clober 是用於 EVM 網絡的鏈上訂單簿,目前支持以太坊、Polygon、Arbitrum 和 Polygon zkEVM。由於交易量巨大,實現鏈上訂單簿是具有挑战性的,Clober 通過其專有技術稱爲分段段樹和章魚堆來解決這個問題。通過利用 Clober,用戶可以在鏈上執行交易,同時享受類似於中心化交易所的訂單簿體驗。

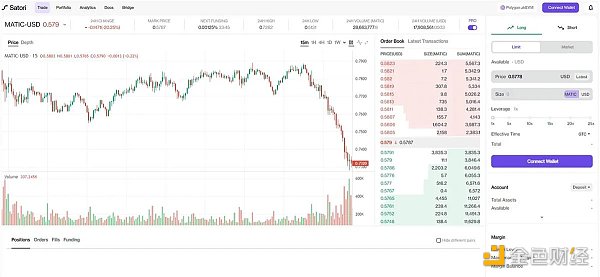

2.3.2 Satori

Satori 是一個永續期貨訂單簿交易協議,已從 Polychain Capital、Jump Crypto、Coinbase Ventures 等多家機構獲得了超過 1000 萬美元的融資。Satori 允許用戶使用類似於中心化交易所的界面和用戶體驗,輕松地在鏈上交易永續期貨。

2.3.3 其它

Spin Fi 是一個一站式 DeFi 平台,最初是在 Near Protocol 上構建的,提供現貨和期貨訂單簿交易、去中心化期權倉庫(DOV)等功能。

2.4 DeFi (其它)

2.4.1 Gamma

Gamma 不是 AMM DEX,而是一種爲 Uniswap V3 等 DEX 提供自動流動性供應服務的協議,可以通過設置特定的價格帶來提供集中的流動性。集中流動性的缺點是,如果市場價格超出設定的價格範圍,流動性將被排除在流動性供應之外,不會賺取利息,並且產生的損失會比較大,但是 Gamma 可以通過根據市場價格自動重新平衡價格範圍來解決上述缺點。Gamma 目前與 Quickswap 合作,在 Polygon zkEVM 上提供此服務。

2.4.2 Gelato

Gelato 是一個幫助自動化智能合約的協議,許多 DeFi 協議都使用了 Gelato。協議可以利用 Gelato 在 AMM DEX 上實現限價交易,在借貸協議中管理清算風險,或在支持專注流動性的協議(如 Uniswap V3)上引入重新平衡價格範圍的能力。Gelato 將在 Polygon zkEVM 網絡上部署中繼網絡,以幫助生態系統中的各種 dApp 自動化其智能合約。

2.4.3 其它

Bounce Finance 是一個拍賣即服務協議,可以輕松在鏈上實現各種拍賣方法,包括固定價拍賣、荷蘭拍賣和密封競標拍賣。

2.5 NFTs 和遊戲

2.5.1 OnePlanet

OnePlanet 是 Polygon 生態系統中領先的 NFT 市場,最近宣布已部署到 Polygon zkEVM 網絡上。與其他 NFT 市場不同的是,OnePlanet 對其 NFT 收藏進行了策展。並不是任何項目都可以在 OnePlanet 上列出,而只有經過團隊驗證的 NFT 收藏才能夠被列出,這樣用戶可以安全、可靠地購买高質量的 NFT。Polygon 生態系統中的各種項目已經與 OnePlanet 合作舉辦各種活動。

2.5.2 其它

Gameswift(之前在 Terra 區塊鏈上稱爲 StarTerra)是一個綜合遊戲平台,提供 IGO、INO 和遊戲服務。

Zonic 是一個 NFT 市場,專門針對 Optimism、Arbitrum、Nova、zkSync Era 以及 Polygon zkEVM 等第二層網絡。

2.6 跨鏈橋

2.6.1 Orbiter Finance

Orbiter Finance 是一種跨 Rollup 協議,專門針對 Rollup,並支持以太坊之外的各種 L2 網絡。在 Orbiter Finance 中,有一個稱爲 Maker 的實體,在每個網絡上都有流動性,橋接過程是用戶將資金發送到源鏈上的 Maker,並從目標鏈上的 Maker 獲得資金。缺點是一次可以發送的 ETH 數量有上限,但優點是橋接過程非常快速。

2.6.2 Hyperlane

Hyperlane 是一個以模塊化方式實現跨鏈通信的協議,使任何人都可以採用 Hyperlane,無論是 L1、L2 還是應用鏈。目前,Hyperlane 僅適用於 EVM 鏈,但將來將提供非 EVM 網絡的支持。驗證方法使用外部驗證器。引入 Hyperlane 將改善與在 Polygon zkEVM 上啓用 Hyperlane 的其他網絡的組合能力。

Hyperlane 是一個以模塊化方式實現跨鏈通信的協議,使任何人都可以採用 Hyperlane,無論是 L1、L2 還是應用鏈。目前,Hyperlane 僅適用於 EVM 鏈,但將來將提供非 EVM 網絡的支持。驗證方法使用外部驗證器。引入 Hyperlane 將改善與在 Polygon zkEVM 上啓用 Hyperlane 的其他網絡的組合能力。

2.6.3 Rhino Fi

Rhino Fi 是一個一站式 DeFi 平台,專門針對以太坊生態系統,並支持多個 Rollup 網絡,包括 Optimism、Arbitrum One、Polygon zkEVM 和 zkSync Era。除了支持交換、流動性池和各種保險庫之外,用戶還可以橋接到 Polygon zkEVM 網絡。

2.6.4 Magpie Protocol

Magpie Protocol 是一個跨鏈 DEX,允許用戶直接從多個網絡交易資產。爲了交易來自不同網絡的資產,用戶通常需要通過橋接將資產從一個鏈轉移到另一個鏈,然後執行交易,但是使用 Magpie,用戶可以一次性完成所有操作。在跨鏈交換過程中,沒有使用鎖定/銷毀代幣的機制,代幣交易是通過 Wormhole 的通用消息協議進行的。代幣交換的過程如下: 1 )用戶的交易在源鏈上提交。2 )用戶的資產轉換爲穩定幣。3 )穩定幣通過現有的跨鏈橋(如 Wormhole 和 Stargate)進行存款。4 )用戶的交換和存款信息通過 Wormhole 發送到目標鏈。5 )一旦驗證,穩定幣將在目標鏈上購买代幣,並發送給用戶。

2.6.5 其它

Layerswap 是一個跨鏈橋協議,支持 17 個交易所和 20 個區塊鏈。與其他橋不同的是,它還支持與 CEX 的橋接。

XY Finance 是一個跨鏈交換協議,其中流動性提供者向每個網絡上的 Y 池提供流動性,交易者可以通過 X 交換功能利用每個網絡上的流動性將其換成任何想要的資產。

Bungee 是一個基於名爲 Socket 的跨鏈協議的跨鏈交換協議,支持各種 EVM 網絡。資金轉移通過流動性層進行。

Meson Fi 是一個跨鏈穩定幣交換協議,允許用戶通過利用流動性提供者對每個網絡提供的流動性在多個網絡之間交換穩定幣。它利用 HTLC 原子交換作爲橋接方法。

Interport Finance 同樣是一個跨鏈 DEX 協議,允許用戶同時執行跨鏈交換,利用流動性提供者提供的流動性。

Symbiosis finance 同樣支持多個 EVM 網絡的跨鏈 DEX 協議。爲了橋接安全,它依賴於通過稱爲 Symbiosis Relayer 的激勵機制維護的驗證器。

Celer 是一個優化了 EVM 鏈的跨鏈橋,其中交易由稱爲 State Guardian Network 的實體進行驗證,該實體受經濟激勵驅動。橋接是通過每個網絡上的流動性提供者提供的流動性實現的。

2.7 預言機

2.7.1 Pyth

Pyth 是一個提供加密貨幣、股票、外匯、商品等價格數據的預言機,在 13 多個區塊鏈上運行。Pyth 直接從一方資源中獲取數據,包括 Cboe、Jane Street、Binance 和許多其他大型組織。Pyth 的價格信息目前可用於 Polygon zkEVM 的 0 vix 協議,並將來會在各種 Polygon zkEVM 協議上提供支持。

2.7.2 API 3

API 3 是一個像 Pyth 一樣的預言機,可以直接從第一方獲取數據。API 3 的產品 Airnode 具有直接從第三方獲取數據的優勢,並且非常易於使用和維護,成本也很低廉。API 3 目前正在用於爲 Polygon zkEVM 的 Dovish 永久協議提供價格信息。

2.8 基礎設施

2.8.1 Unmarshal

Unmarshal 提供跨多個網絡的各種數據基礎設施服務和 API。服務包括一個名爲 Xscan 的便捷 UI 的區塊瀏覽器和一個名爲 Parser 的無代碼智能合約索引器。Unmarshal 將被用作 Polygon 的 zkEVM 網絡的索引和查詢層。

2.8.2 其它

Defillama 是最著名的 DeFi 分析網站之一,從多個網絡聚合與 DeFi 相關的鏈上數據。

DeBank 是專門針對 EVM 網絡的資產儀表板服務,以便捷的 UI 顯示特定錢包的資產。此外,它還提供信使服務和其他功能。

Dexscreener 是一個服務,分析並提供比 CEX 更難訪問的 DEX 的數據,允許用戶查看僅在 DEX 上列出的代幣的價格圖表或訪問各種流動性池的數據。

L 2b eat 展示了關於各種以太坊 Layer 2 網絡的信息,用戶可以查看諸如 TVL、Tx 數等量化數據以及風險的定性分析。

Dune 是一個鏈上數據分析平台,允許用戶查詢和可視化來自各種網絡的數據。

3.結論

最近,Polygon 概述了其構建基於 ZK 技術的 L2 鏈網絡的愿景,並提出了名爲 Polygon 2.0 的路线圖。雖然更多的詳細信息將在以後披露,但我們可以期待 Polygon 生態系統圍繞 Polygon zkEVM 和相關技術擴展。對於這樣的未來路线圖,初始的 Polygon zkEVM 生態系統將發揮非常重要的作用。由於最近有人提出了將 Rocket Pool 的 rETH 擴展到 Polygon zkEVM 的建議,預計未來將有更多的 Dapps 和用戶加入 Polygon zkEVM。

免責聲明:本文由 Polygon Foundation 贊助撰寫。本文僅供一般信息目的,不構成法律、商業、投資或稅務建議。不應將其作爲做出任何投資決策的依據,也不應依賴它進行會計、法律或稅務指導。對特定資產或證券的引用僅爲說明目的,並不代表推薦或認可。本文僅代表作者個人觀點,不代表任何所屬機構、組織或個人的觀點。此處反映的意見如有更改,恕不更新。

標題:全方位梳理Polygon zkEVM生態 :緩慢卻穩健

地址:https://www.coinsdeep.com/article/15745.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。