LD Capital:10.30周報 A股站起來了 中美積極進展

發表於 2023-10-30 10:57 作者: LD Capital

來源:LD Capital

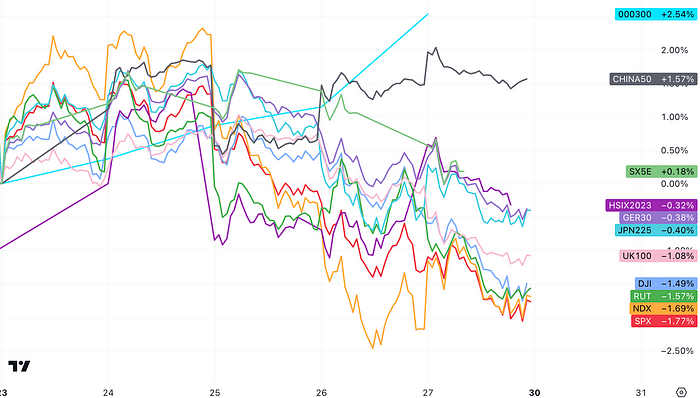

發達國家股市上周短暫反彈後下跌,美股跌幅尤爲大,中國股市終於反彈(三個月來最大)影響市場的主要事件包括中國突破財政預算紅线(市場期待已久的中央加槓杆),強勁的美國第三季度GDP增長報告、溫和的PCE通脹發布、仍處於高位的10年期國債收益率以及被解釋爲“不夠好”的大盤科技股(尤其是谷歌和META)的財報、鴿派的ECB會議、以色列正式开始地面行動。

加密資產伴隨黃金繼續大漲,盡管ETF方面沒有新進展,印證了我們之前的觀點,即這一波牛市不只是ETF的利好,也是不確定性積累到一定程度下另類資產分散配置的需求,ETF即便沒成可能也影響不大。

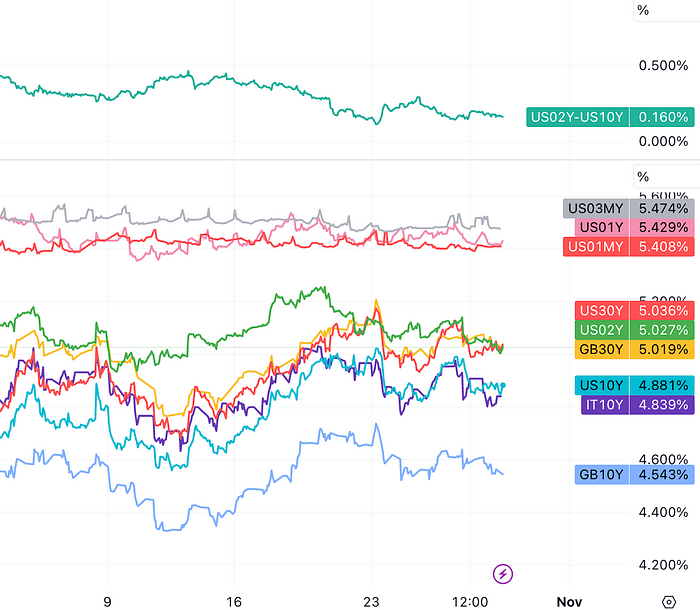

美國長債收益率明顯走低,30yr跌15bp,10yr沒能站穩5%跌13bp回到4.9%下方,02yr跌8bp至5%關口:

美股分化

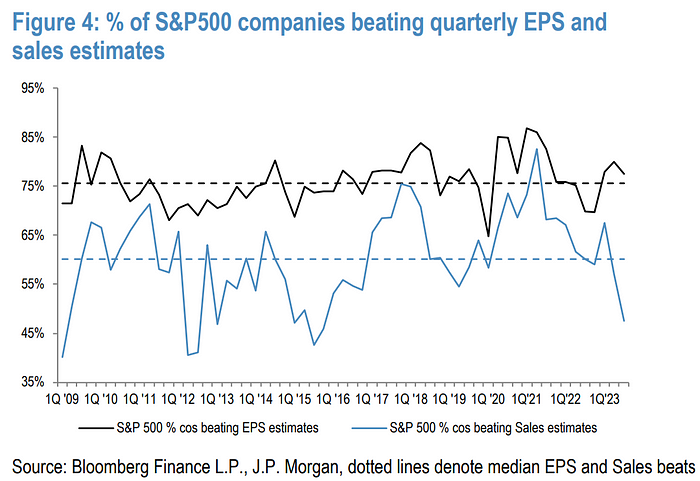

財報季接近過半,這個財報季的大多數時間股市都在下跌,並且對任何業績不達預期的公司都是非常殘酷的:從財報發布首日價格表現來看,不及預期的公司股價平均落後標普500指數 5.7%,這是一年來最糟糕的表現,也是彭博資訊自 2017 年以來數據中第二差的表現。

上周我們得到了大科技公司重磅的4份財報:谷歌、微軟、亞馬遜和META。擁有公共雲業務的前3大公司的結果參差不齊。微軟和亞馬遜的報告顯示其雲業務正在加速或者至少保持穩定。另一方面,谷歌未能達到預期,其雲增長和利潤率受客戶優化和前期投資的負面影響。本周,亞馬遜和微軟股價上漲2–3%,而谷歌股價下跌超過10%,突顯基本面在今天的市場中仍然重要。

之前 7大科技股掩蓋了表面下的整體疲軟情況,如今標准普爾500指數中絕大多數股票(500支裏的493支)的估值不再值得擔憂,估值處於16倍市盈率,略低於10年中位數。當然,指數中前7只股票仍以非常高的盈利倍數交易,使整個指數的市盈率被拉高至18倍,根據歷史標准仍處於高位。所以,對於那些選股能力強的投資者來說,除了大科技,估值目前似乎不會成爲大多數股票的不利因素。

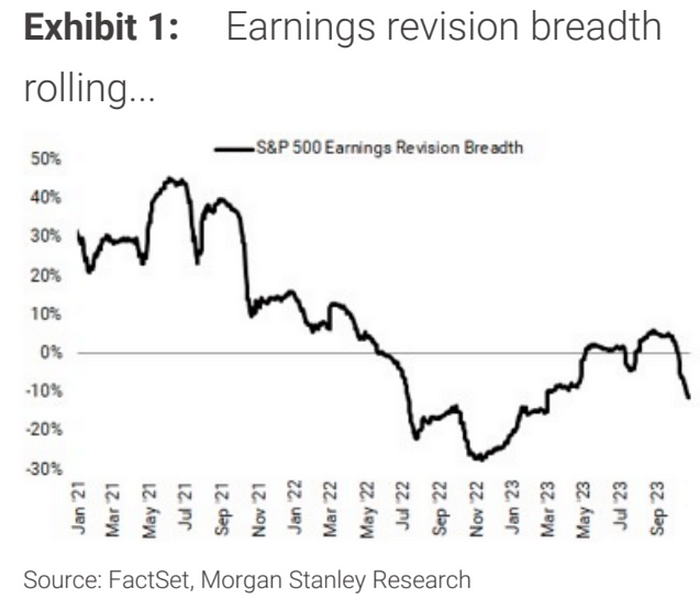

本輪財報季以來,盡管高於預期的公司偏多,但盈利預期不斷下修,結合消費者信心下滑,預期支出放緩,基本面難言樂觀。

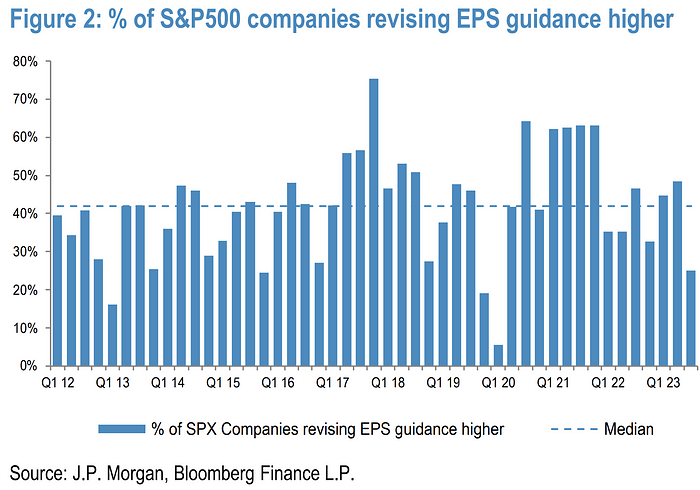

高於平均水平的公司警告利潤下滑,標志出銷售/需求走弱、宏觀環境惡化和通脹壓力,提高下一年EPS指引的公司比例創2020年以來最低。

另外一方面債券市場價格下跌環境下,意味着高質量的擔保品也會面臨折價。當債券m2m市值評估出現大幅虧損時,持有債券的機構爲控制風險也會被迫拋售股票。所以利率上行通過迫使機構去槓杆和拋售股票的方式,對股指形成承壓作用。這就是我們經常看到的利率上行對股市的第二種傳導機制。

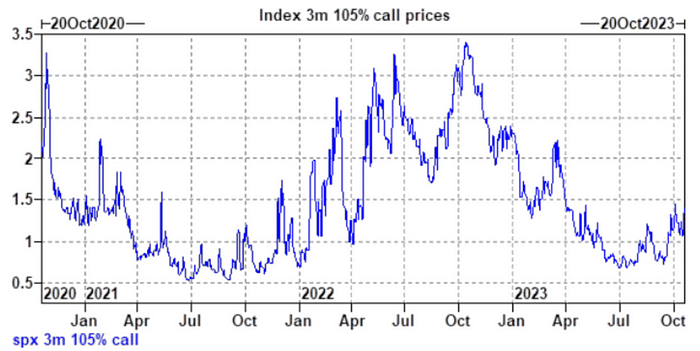

高盛預計不利因素將持續存在,“但我們會將成長前景進一步大幅下調視爲买入機會”…現在买入3個月到期105%行權價看漲期權的絕對成本爲1.4%,價格非常有吸引力,只要SPX能收復周五的跌幅就能覆蓋成本。高盛依舊維持SPX年底4500點預期Vs當前4137點。

但是摩根士丹利持不同意見,該機構預期年末點位只有3900,MS Michael Wilson認爲現在市場對企業Q4盈利預期頗高,且市場廣度通常領先價格,但現在廣度還是很窄(沒有更多的股票參與上漲),看不到任何反彈的跡象。

大喜GDP和走低的收益率

上周還有美國第三季度GDP增長達到+4.9%的速度,這是2021年第四季度峰值以來最快的增長速度。即使在美聯儲實施的所有加息和隨之而來的債券收益率上升後,美國經濟仍在以強勁的後疫情步伐穩步前進。

但需要知道的是,4.9%是經過通貨膨脹調整後的數字,其中價格指數是3.5%,意味着,名義GDP增長了8.4%,這是相當高的數字(與中國正好相反)。

展望未來,經濟學家們預測第四季度增長將大幅放緩至0.8%。可以看到本次GDP數據被理解爲美國經濟利好出盡,美債收益率甚至出現一些回落,這與之前的理應出現的市場反應相反。

目前美國GDP和10y美債收益率幾乎相同, 這種5%+5%的組合對美國經濟十分罕見:上一次出現這種情況還是在2006年一季度,隨後次貸危機的風險浮出水面;更上一次是2000年二季度,正值互聯網泡沫破裂的前夜,所以可以理解市場的擔憂。不過隨着經濟動能放緩預期十分強烈,二級市場利率有回落需求,這將與美國財政過度舉債和政府內亂、地緣衝突等宏觀敘事之間形成拉扯。最差的情況則是兩方共振,美債的安全性受到挑战。

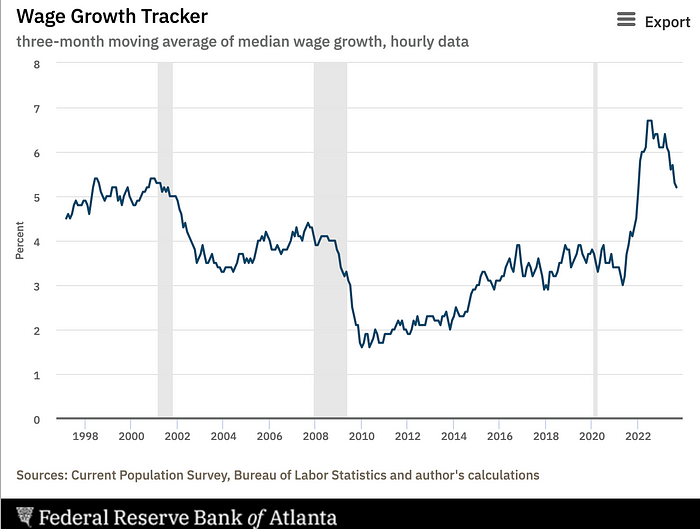

本周的通脹數據基本符合預期。核心商品通脹實際已轉爲負值,“過渡性通脹”的主張得到支持。甚至已經有人开始討論“通縮可能是一個比通脹更大的問題”。他們的證據例如房租數據反應之後、工資並沒有和物價一起出現螺旋上升,這表明導致通脹的原因是一次性的;另外即使面對非常擴張性的財政政策,今年通貨膨脹也迅速下降,說明財政對物價影響不大,Fed有過度緊縮的風險。

不管怎么樣,就目前已經出爐的經濟數據普遍堅挺,如果趨勢能夠保持,衰退預期在Q4也可能被削弱。

信用利差可能要加速

由下圖可見,白线彭博統計的美國公司高收益債債收益率是9.3%,對應藍线美國10yr是4.9%,兩者的利差是4.4%綠线。

與2022年10月利差峰值約6.1%相距甚遠,並且最近兩個月債券大熊市裏幾乎沒有擴大。除非市場現在認爲國債的風險上升高於垃圾債券,否則高收益債的收益率應該繼續向上定價。

這意味着對於企業端的信用緊縮似乎還沒有完全體現出來。通常來說,信用利差越大,對企業的盈利能力要求越高,否則市盈率應該下降。

共和黨團結起來

新衆議院議長 Mike Johnson當選,共和黨內亂暫時邁過一大關。他是Trump盟友,他的當選讓Trump一派欣喜若狂。Bannon直接發x稱贊他是反對認定拜登當選的共和黨人中的重要思想領袖和策劃者。

目前Mike表示支持一個臨時性的开支法以避免11月7號政府關門,當選之後也的確和Biden積極磋商。市場因而降低了對於shutdown的預期。但是預計兩黨在正式的財政支出的方案上爭執將會更加慘烈,至少肯定比較爲溫和的McCarthy在任的時候衝突更大。

以色列正式开展地面行動

上周五尾盤,在以色列正式开始地面“入侵”加沙,消息傳出後美債收益率美股下跌,黃金原油上漲。不過到了地面行動第二天,周日开盤的中東市場幾乎沒有表現出恐慌的跡象。

中東股票市場認爲發生更廣泛地區战爭的可能性較低。在以色列开始地面入侵加沙的第二天,周日开盤的中東市場幾乎沒有表現出恐慌的跡象。以色列TA-35股指在特拉維夫收盤時上漲1.3%,爲三個交易日以來首次上漲。自 10 月 7 日哈馬斯滲透後以色列宣战以來,該指數已下跌 11%。

周中哈馬斯曾宣布主動停火,一度讓市場开心了一下。這次哈馬斯的軍事行動與以往不同,不僅裝備明顯改進,战略也有改進。包括注重質量而非數量,瞬間癱瘓鐵穹防御系統,善待人質,主動宣傳等。

目前市場認爲以色列和哈馬斯之間的战鬥升級爲更廣泛的中東战爭的可能性仍然很小。 因該地區所有其他參與者都有明確的動機來避免更廣泛的衝突。其中包括真主黨,雖然它向以色列控制的領土發射了導彈,但迄今爲止都比較克制。

不過另外一方面黃金和原油的價格仍然上漲/維持高位。周五,當以色列加強地面行動時,原油價格上漲 3.2%,交易價格超過每桶 85 美元,不過仍低於衝突爆發以來的最高點(略高於 90 美元)。黃金價格周五上漲1%,突破2000美元大關。

盡管爲到目前爲止,全球供應尚未受到真正影響,原油市場主要擔憂的未來走向有如下兩點:

美國制裁伊朗原油出口,(不過伊朗大部分原油出口到中國影響可能有限)

霍爾木茲海峽受幹擾,油輪每天通過該水路運輸近 1700 萬桶原油。在1984年,伊朗和伊拉克經常相互攻擊對方的油船,最近一段時間裏,伊朗加大了扣押船只和騷擾商船的行動。

中美關系積極進展

美國交通部發布公告稱,自11月9日起,允許中國航司執飛的中美往返航班數量從每周24對增至每周35對。2019年,中美往返航班曾達到每周超300班。

航班增加數小時前,中國外交部長王毅結束了在華盛頓與國務卿布林肯和國家安全顧問沙利文爲期兩天的會談,並會見了拜登。

據兩位熟悉計劃的美國官員透露,美國總統拜登和中國主席習近平預計將於下個月在舊金山舉行的亞太經合組織峰會期間會面。

同時就在上周,習近平主席意外與加州州長Gavin Newsom會面,Newsom最近周正在中國訪問先後到訪深圳和北京。盡管紐森只是美國一個州的領導人,但中國好像把他當作美國政府的代表來對待,西方媒體評論這是一個中國向西方展示友善的信號。

此外,上周中國還籤署了價值數十億美元的美國農產品(大豆爲主)採購意向協議,這是中美自2017年以來首次籤署此類大宗協議。

根據路透社,美國大豆出口委員會星期二(10月24日)說,中國大宗商品進口商代表團星期一(10月23日)在愛荷華州舉行的中美可持續農業貿易論壇上,籤署了價值數十億美元、主要是大豆等農產品的採購協議。

資金流和倉位

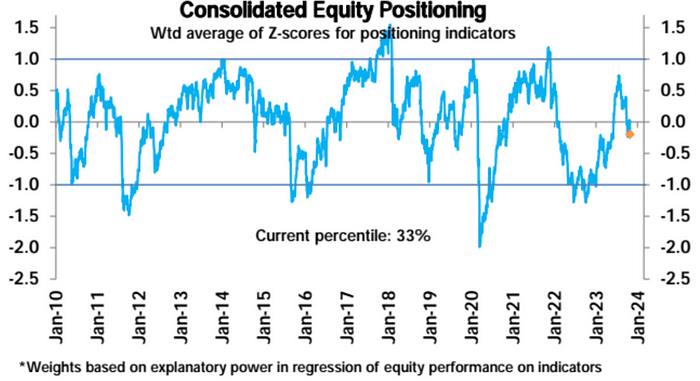

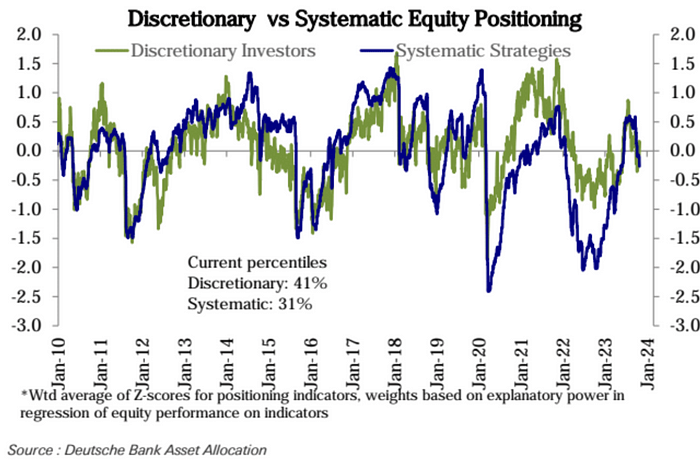

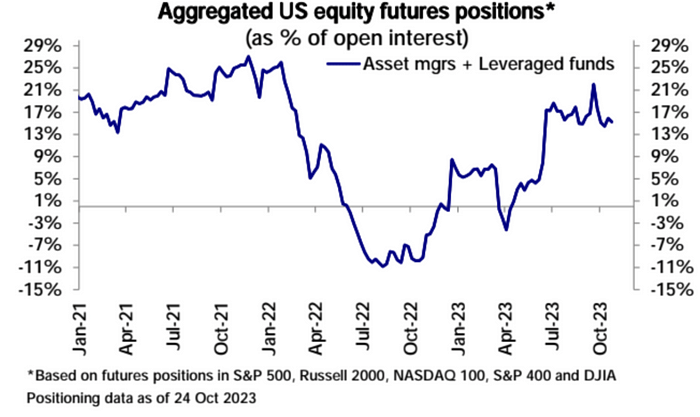

上周美股綜合倉位小幅下降至歷史33百分位,主觀投資者持倉略有上升37–41百分位,而系統性策略持倉則大幅下降至更低位36–31百分位。

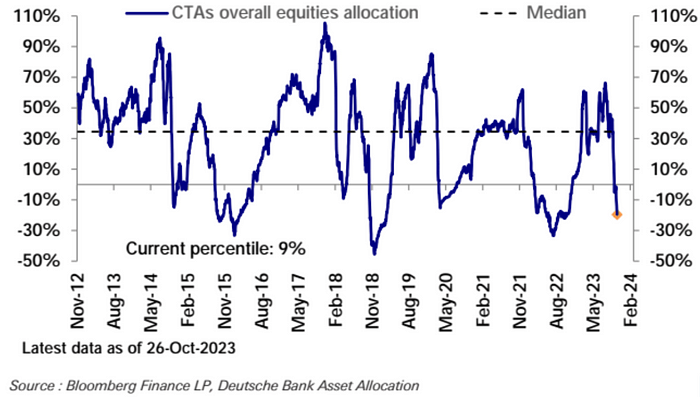

CTA策略的倉位降至極端偏空的歷史9百分位:

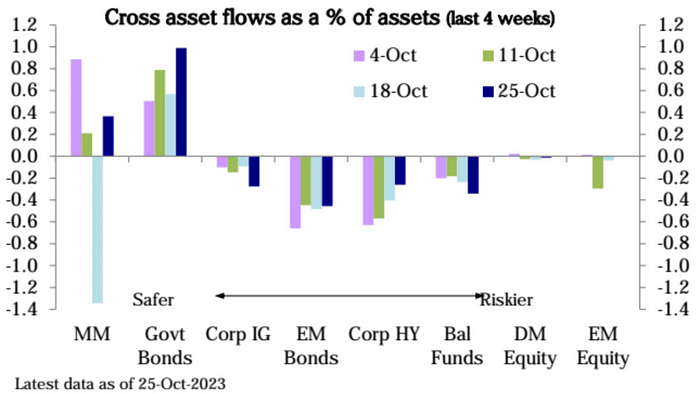

股票基金連續第三周流出,主要來自歐洲和全球基金;債券基金連續第三周流入,主要流向政府債;貨幣市場基金轉爲中等幅度流入(290億美元)看起來前一周創紀錄的流出是一次性因素導致的:

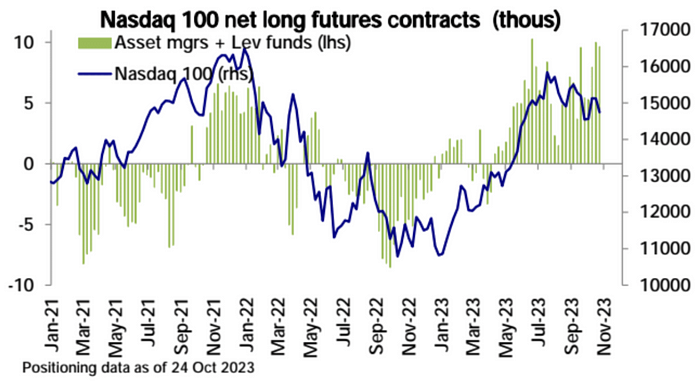

納斯達克100做多情緒依舊高漲:

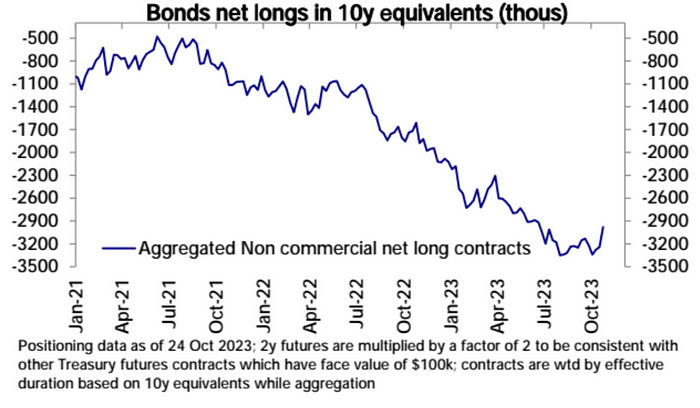

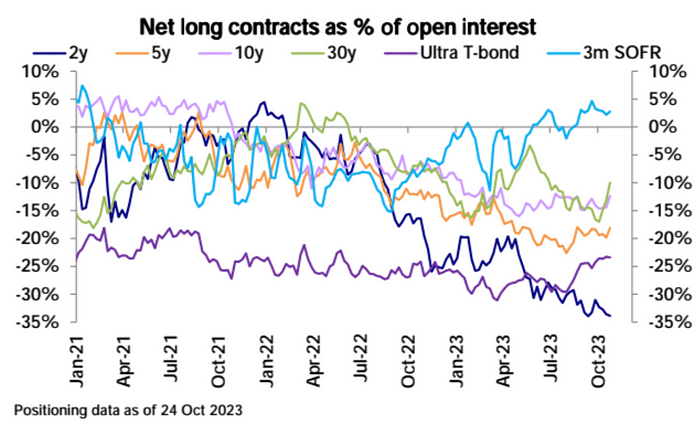

美債期貨空頭上周大規模平倉:

尤其是30年期國債,可能受到Ackman喊單的影響:

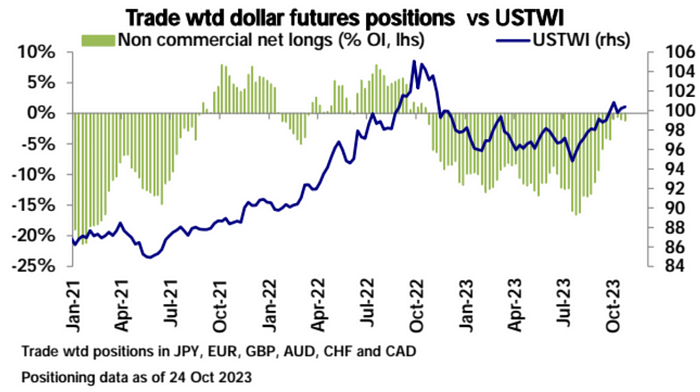

美元維持小幅淨空狀態:

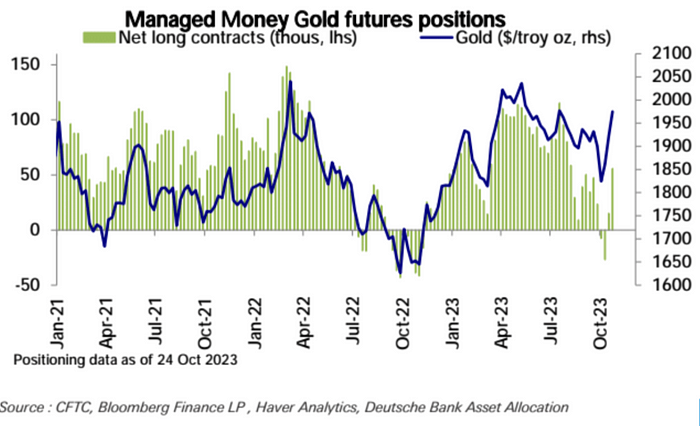

黃金淨多頭跳升,幅度是今年3月來最大:

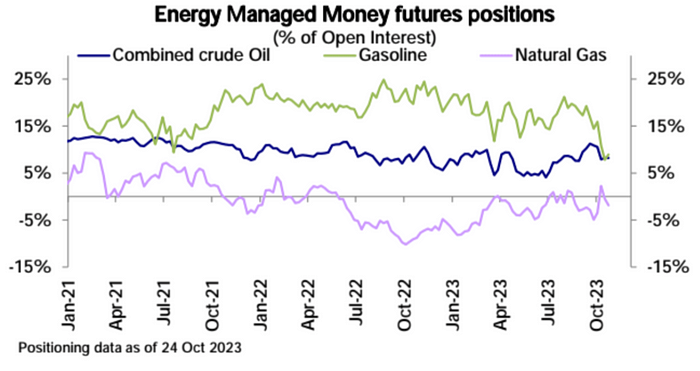

原油、汽油淨多頭變化不大,但天然氣轉爲淨空:

情緒指標

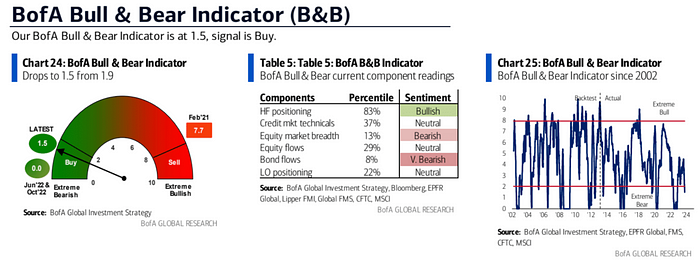

美銀美林牛熊指標繼續下降1.9–1.5,屬於买入區間:

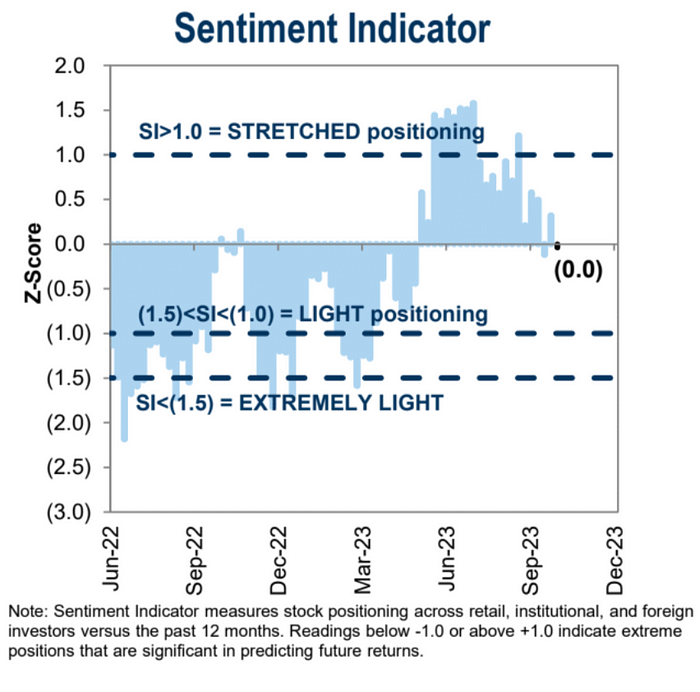

高盛機構倉位情緒指標回落至中性:

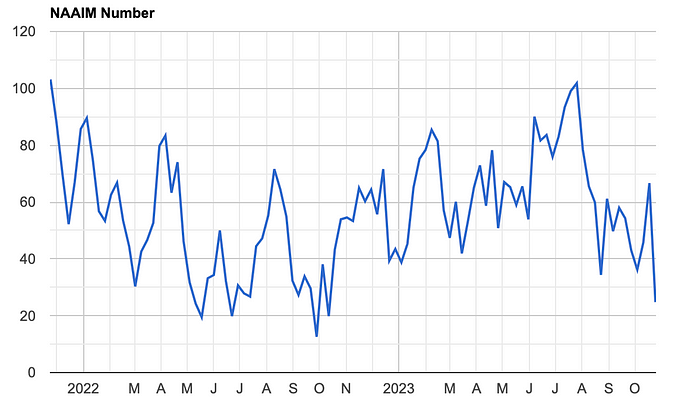

美國主動投資經理協會(National Association of Active Investment Managers)敞口指數,代表該協會會員報告的美國股票市場的平均敞口。上周大幅度跳水(67%-25%),降至去年10月以來最低水平:

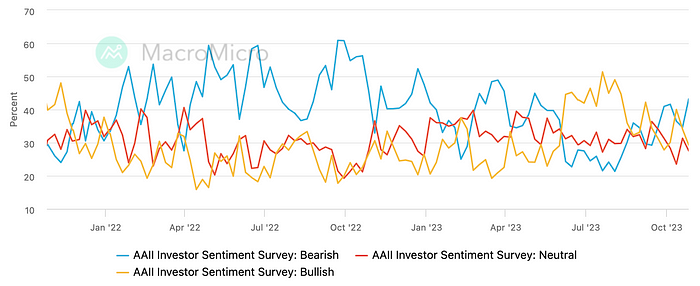

AAII投資者調查,看空比例升高(35%-43%)至今年5月以來最高水平:

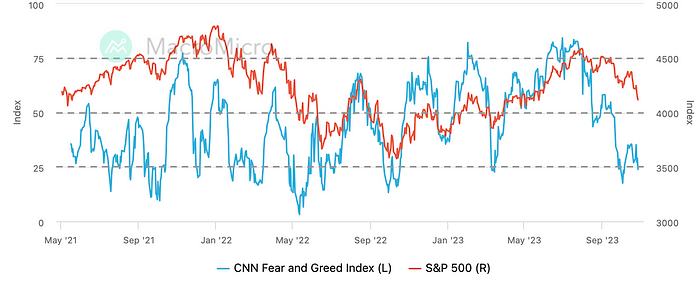

CNN恐懼貪婪指數,跌回極度恐慌區間:

機構觀點

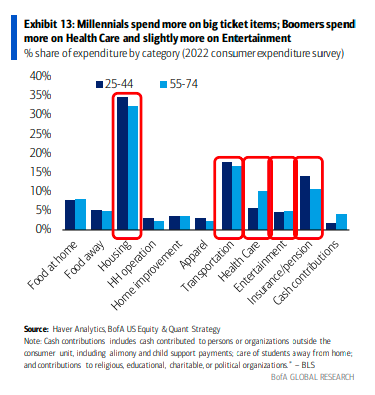

美銀:Buy Boomers, Sell Millennials(做多50後,做空80後)

高利率正在爲擁有儲蓄的老年人支付費用,擠壓沒有儲蓄的年輕人,所以要做多老年人股票。避免那些財富依賴於囊中羞澀的千禧一代的人。

受益的板塊有醫療保健、娛樂、保險等老年人消費較多的行業。房屋裝修股也可能表現不錯,因爲嬰兒潮一代的壽命比前幾代人更長,並且越來越不愿意出售抵押貸款利率較低的房屋。

在千禧一代方面,美國銀行指出,服裝、電商零售等行業將受打擊較大。

摩根士丹利:後周期配置思路

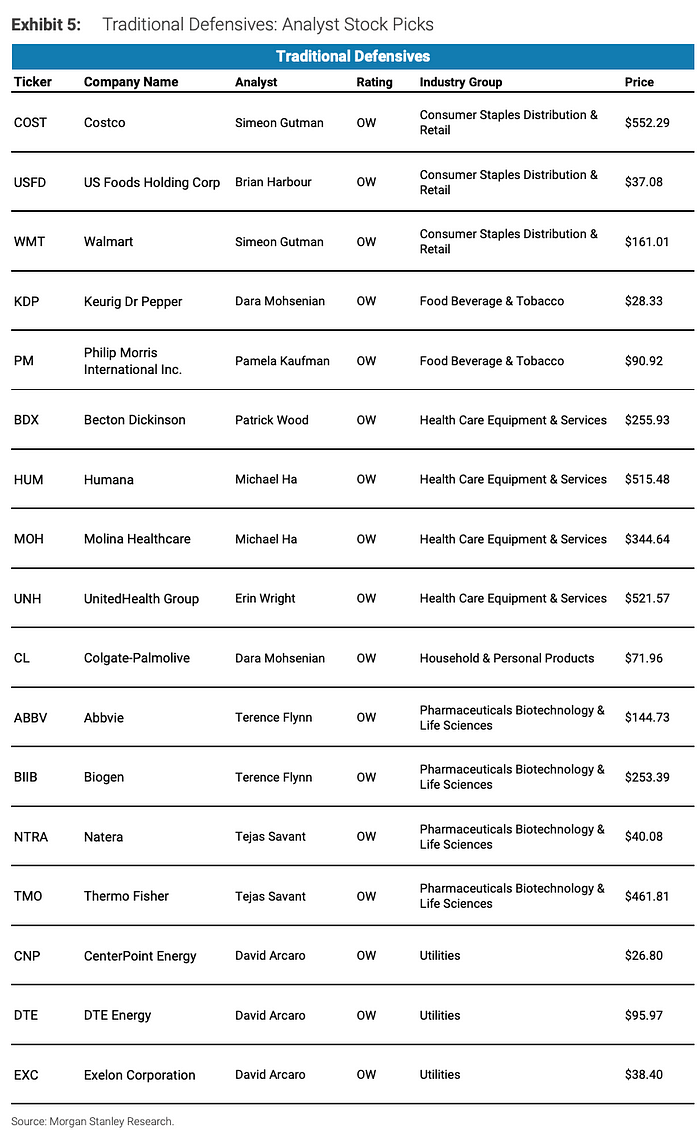

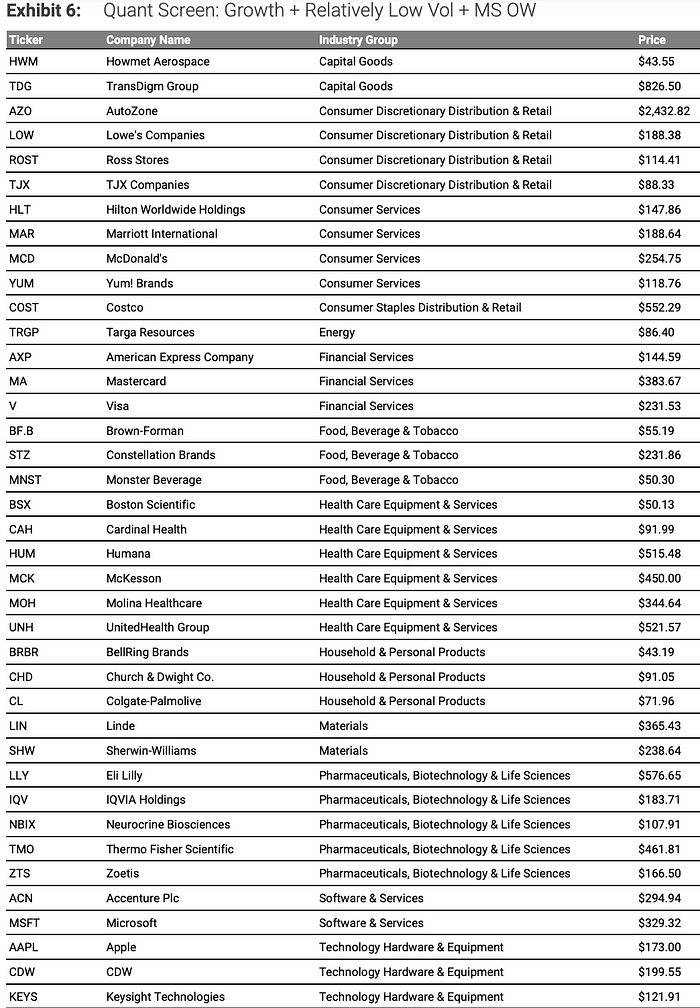

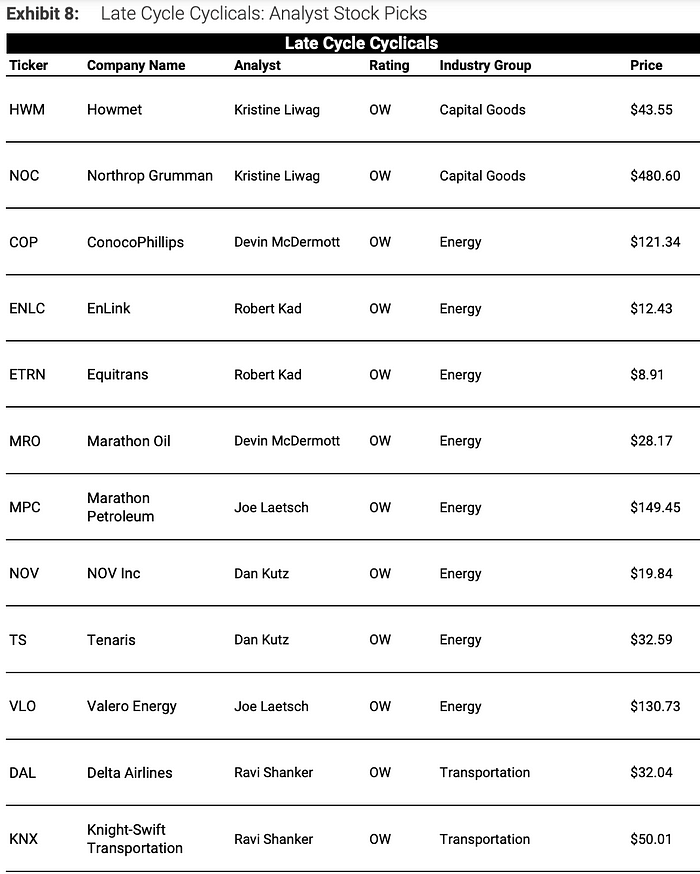

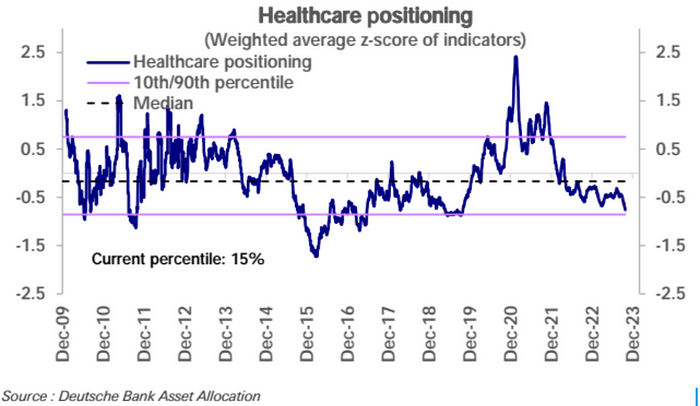

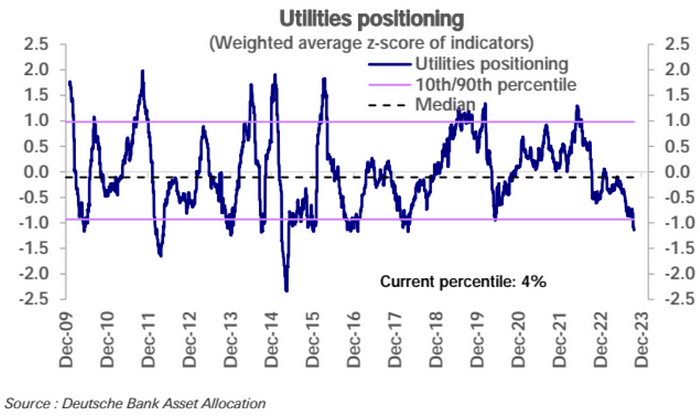

我們正處於周期後期環境(GDP增速、企業利潤增長等經濟指標接近峰值,增速放緩;貨幣政策較爲緊張;資產波動加大)。從歷史上看,這對以下三個方向的企業形成了有利的業績支持:(1)傳統防御性股票(醫療保健、必需消費品和公用事業),(2)選擇性增長機會(特別是波動率較低的增長股票,以及那些能夠克服周期性風險的股票比如AI),(3)後周期周期性股票(工業和能源)

報告列出了以下領域及個股ideas:

(1)醫療保健板塊:Humana, UnitedHealth等大型保險公司,以及Thermo Fisher等大型設備公司,這些公司業績穩健,現金流充裕。

(2)必需消費品:Costco, Colgate等消費必需品股,不受經濟周期和消費下滑影響。

(3)公用事業板塊:CenterPoint Energy等股票,受產能缺口和環保政策支持。

(4)低波動率增長:Microsoft, Apple等知名科技股,以及調研機構認爲受益於人工智能趨勢的股票。

(5)後周期周期性板塊:工業品如Howmet,以及能源股如Marathon Oil和Valero Energy。

從市場表現來看,防御性標的的反攻已經开始Via GS:

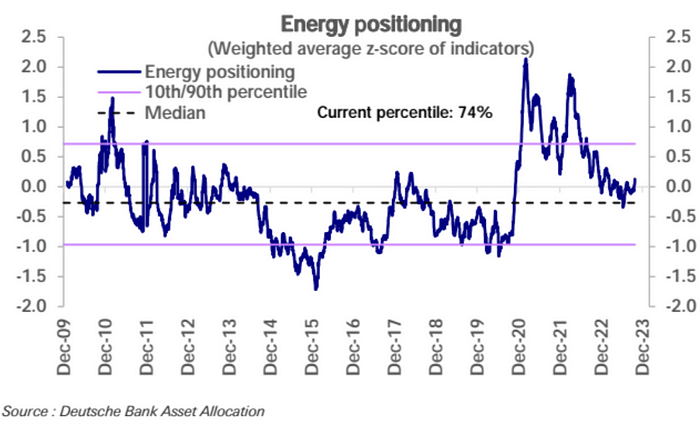

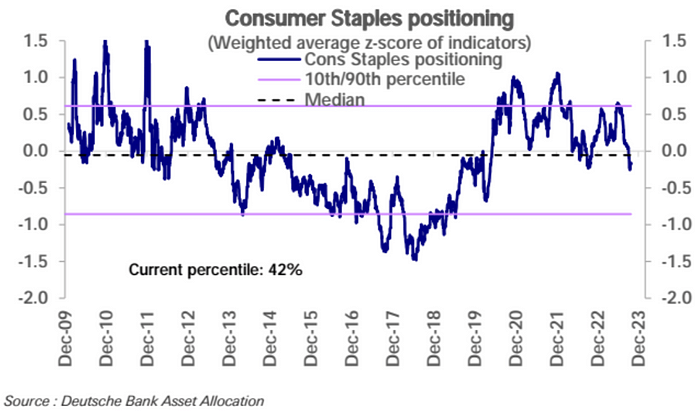

MS提到的幾個板塊除了能源,目前倉位水平也比較低,特別是公用事業 Via DB:

本周關注

季度國債銷售計劃是重點

本周最重要的事件發生在紐約時間 11 月 1 日上午 8:30,屆時財政部將宣布未來幾個月的債券銷售計劃。8月初,在財政部宣布兩年多以來首次增加季度債務出售規模後,導致市場長期收益率上升。財政部長耶倫公开否認有關不斷膨脹的赤字融資的需要推高收益率的觀點,可能這樣的評論很難引起市場的認同。並且市場普遍認爲本周的國債拍賣計劃可能全面增加,如過成真,大概率會刺激市場收益率走高。

日本央行公布利率決議

10月31日密切關注日本央行是否會再次“突襲”。如取消收益率曲线控制,會對國債產生看跌衝擊,也是全球流動性主要來源(美、歐、日)最後懸而未決的事項。鑑於基准日債收益率目前已接近 0.9%,爲十年來最高,日本央行未來要么會進一步擴大收益率的波動限制,要么徹底廢除 YCC。維持YCC可能會迫使日本央行加大債券購买力度,並擴大其本已龐大的資產負債表。如果日本國內市場的收益率更具競爭力,日本投資者可能會开始撤回海外投資。這可能會給全球金融市場帶來巨大影響。上周Nikkei報道BOJ可能調高24財年通脹目標,並稱這次議息會議可能會再次調整YCC。

10月FOMC

1號下午2點,美聯儲FOMC預計將宣布決定將利率穩定在5.5%。在美聯儲主席鮑威爾最近表示,長期收益率上升降低了“邊際”進一步收緊政策的必要性,市場可能借由此次會議押注美聯儲加息可能會結束,例如利率期貨市場目前預期年內再加息的概率只有19%,一周前是20%,一個月前是31%。

本次沒有新的經濟預測發布,聲明也不太可能較9月的有多少變化,所以人們的注意力將是新聞發布會。預計鮑威爾將再次提到金融條件的緊縮(市場利率走高)是貨幣政策保持不變的原因(鴿派喜歡的信息),也就是大概率鮑威爾不會再釋放邊際higher的信息,但是要關注鮑威爾是否對longer松口,也就是9月點陣圖傳達的政策會在明年年底之前保持限制性的時間點是否可能提前。

較低預期的非農

11月3日非農數據市場預計放緩至16.8萬人,不及9月份的一半(33.6萬人),主要是受休闲和酒店業臨時招聘放緩,以及美國汽車工人罷工的影響。

標題:LD Capital:10.30周報 A股站起來了 中美積極進展

地址:https://www.coinsdeep.com/article/59643.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。