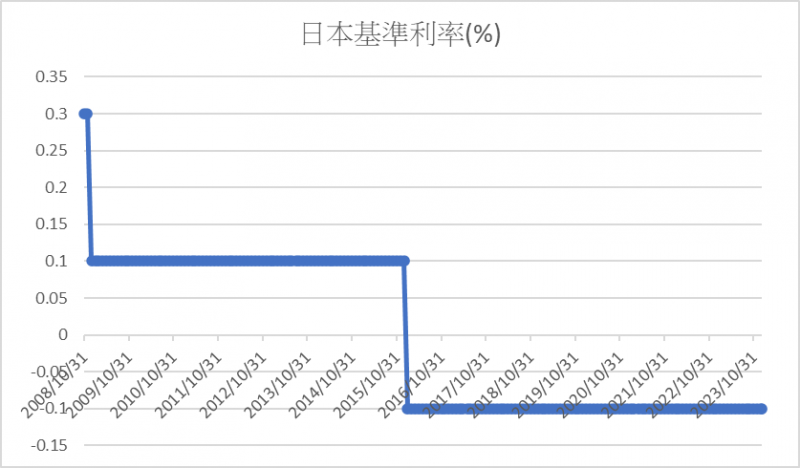

「如果薪資和物價之間的良性循環加強,並且以可持續和穩定的方式實現價格目標的機率上升,我們將會考慮改變貨幣政策。」2023年底,日本央行總裁植田和男的談話暗示了日本結束負利率政策的可能性增加。自2001年以來,日本開始實施刺激景氣的定量寬鬆貨幣政策 (QE),更在2013年,隨著前首相安倍晉三任命黑田東彥為日本央行行長,開啟了超寬鬆貨幣政策時代 (QQE)。當黑田東彥長達10年的任期於2023年4月結束,負利率政策也在繼任者植田和男就職後,逐漸走向終結;這不僅意味著日圓終於走向貨幣正常化,更象徵美國升息後,日本金融政策連帶出現巨大轉變。

日本經濟30年,一波未平一波又起

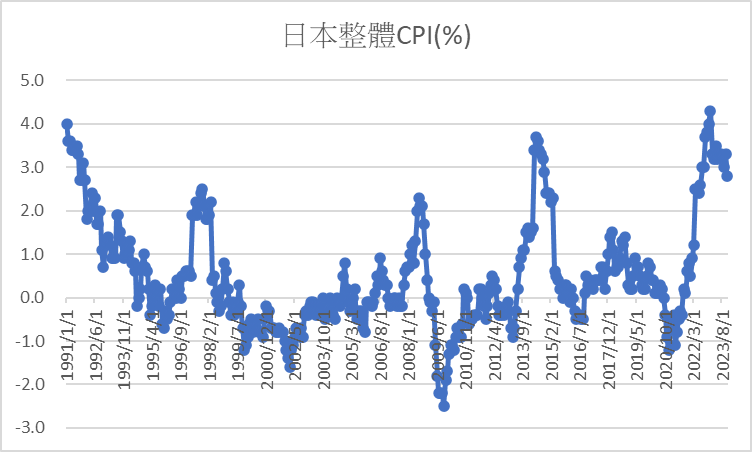

量化寬鬆政策執行之後,日本經濟一度在2005年前後復甦,企業獲利、失業率以及經濟狀況好轉,多年的通貨緊縮也有緩解跡象。日本政府為此重新樂觀起來,並且於2006年結束定量寬鬆貨幣政策。然而,在一切都看似好轉之際,2008年美國發生次貸風暴、殃及全球金融市場,2011年的東日本大地震及福島第一核電廠事故,再次重創逐漸復甦的日本經濟,導致失業率飆高、GDP成長率衰退。例如在2010年時,扣除價格波動較大的生鮮食品和能源的消費者物價指數(核心核心CPI, Core-core CPI),又降至-1.7%,形成通貨緊縮。

日本政府為因應不斷受到衝擊的經濟,於2013年開啟「安倍經濟學」的超寬鬆貨幣政策時代。當時安倍晉三明言,要透過三支箭頭–積極的金融政策、靈活的財政政策以及結構改革的經濟政策,期望提高通貨膨脹目標值,並採行「更積極的貨幣寬鬆策略」,如購買風險資產和更長期的政府證券,推動經濟重回良性循環,結束通貨緊縮,促進經濟增長,並伺機重建財政可持續性。

透過安倍經濟學的超寬鬆貨幣政策,日本的失業率於2018年再次下降至2.2%、消費者物價指數(核心核心CPI, Core-core CPI)也提升至1%。然而好景不常,2019年底爆發的新冠肺炎再一次撼動日本經濟,日本政府只能故技重施,又回到財政刺激政策的老路,導致2023年時,日本債務對GDP比率已達到265%。