從欺詐與烏托邦四象限理解加密貨幣的投資邏輯

發表於 2022-04-13 13:43 作者: 區塊鏈情報速遞pro

除了那些永遠不能取得的成功,我們最終都能取得成功;那么選擇出具備長期價值和生命力的項目便至關重要。

原文標題:《以欺詐和烏托邦主義來劃分加密貨幣的四個象限|鏈茶速遞》

概述

在 2020 年和 2021 年的雙牛市周期中,「敘事」(narrative)佔據了主導地位,對一個代幣項目來說,市場營銷和 meme 傳播的水平會比項目本身的優點更加重要。交易公司轉變成了風險投資基金(VC),而匿名影響者在 2017 年得到了以往屬於風險投資公司的權力。

我們看到 Narrative 從 DeFi,到 nft,到 dao、L2,到 Play-to-Earn,甚至到 Metaverse、Web3,然後回到 nft,L1 的战爭已經跨越了 5 個共同敘事,加密貨幣領域正逐漸衍生出新的說法,以證明新資本主義的部署是合理的,來滿足投資者期望有着巨額回報的胃口,早期可能能實現的回報,現在只有通過引入不那么復雜的資本,才能保證所有持有者的流動性,如果是在多年前,我會認爲這是一種恥辱,錯誤配置的資本額沒有生產出任何價值,只會掠奪性地刺激那些想致富的 TikTok 用戶,讓這些新手白白送錢給他們。

每個行業都有底層工作者,但在今天,我的想法非常不同,在我看來,每一個牛市周期都很像是動物王國中自然生命周期的化身,在動物王國中,我們都有一個食物鏈,貪婪的人被稍微聰明一點的人喫掉,但同樣也是貪婪的生物,醜陋但不可避免。

我現在相信加密加速主義(crypto accelerationism),這么多年來,我們在這個行業裏一直無法依靠邏輯推理或是任何形式的語言辯證法來取得成就。我們只有靠見證大多數注定失敗的實驗結果並從中學習,才能取得成就(盡管有些實驗確實成功了,至少現在是成功的)。

關於 Small Block 對 Big Block、PoW 對 PoS、這個 PoS 對那個 PoS、這個 L1 對那個 L1、L1 對 L2、(3,3) 對 (-3,-3)、Punks 對 Apes、DOGE 對 SHIB、CLOBs 對 AMMs 之類的爭論,如果不能觀察到這些東西在現實中是如何發揮作用的,就無法解決爭論。機制設計的理論研究、畫着區塊箭頭的流程圖、用作類比的歷史故事、硬性的文字描述,都不足以說服一個部落放棄他們的聖牛而加入另一方。就一個行業而言,在它被烙在我們的時代潮流中並成爲我們的集體記憶之前,我們都必須用心體驗東西的好壞和效果,只有這樣我們才能向前邁進。

術語的引入是加密文化中一個相當有趣的發展,無論是在醫藥、法律等傳統的受保護和限制的領域中,術語都有雙重用途,首先,當交流雙方得一同理解一項主體時,術語就可以節省時間。第二,它防止外部人士輕易獲取這些屬於內部人士的價值,而應用在加密技術中,也不例外。

當我們成爲一個錦繡前程的行業時,我們會進一步沉迷於內部行話,這樣就不會有骯髒的外人來搶食我們這塊大餅,不過這也會引發許多的市場並購現象,因爲沒有內部專業知識的非加密公司也想要進入這利潤豐厚但難以滲透的領域,我在這裏不做規範性的判斷,無論好壞,這是很自然的一個現象。

資本配置總是落後於有用的新創,在牛市當中,越來越多的資金流向低質量的項目,許多企業家和騙子都很樂意直接开始他們那些新穎卻不成熟的想法來創造供應,以滿足進入該領域的需求,而當他們遭到一窩蜂的人反彈的時,才會最大限度地自我審查機制。

在狂熱的巔峰,人們只买他們認爲可以轉手賣給下一個买家的東西,因此估值變得極爲荒謬可笑,讓價格上漲的項目浪潮淹沒了幾本常識,如果不是宏觀環境的轉變,我們很可能會達到更荒謬的高度,但這瘋狂的市場現象還沒有達到高峰,隨着潮流的轉變,無論是在加密領域還是在美國以外的國家,「敘事」(narrative)完完全全被削弱了,許多項目被揭露出充其量是欺詐,最壞的情況是徹頭徹尾的騙局。

當瘋狂演變成規則時,細致入微的想法和謹慎的考量就會被貼上異端的標籤,只有在「敘事」(narrative)被削弱之後,這些思想才能得以發表,而不會因大衆錯誤的思想而受到監管。

目前,市場對專業的定價似乎還算合理,但 alts 的價格可能還是有點過高。Fed 對此的說法最初被認爲完全不可信,但現在大部分人卻都相信了,價格也反映了這一點,小幅下跌,但很快就被买空。今年將加息 4-5 次,不多不少,至少目前的預期是這樣。

目前,市場對主要股票的定價似乎是公平的,但有些人仍然有些富裕過頭了。人們最初認爲美聯儲加息的言論不完全可信,但現在大多人都信了,且反映在了市場價格之中。關於美聯儲進一步鷹派情緒的新發展導致小幅下跌,但很快就被人买入。

看起來今年會有 4-5 次上漲,不會多也不會少,至少目前的預期是這樣。從投機性盟友到 BTC 和 ETH 等主要幣種都出現了一些回撤,但它沒有 2018 年那么嚴重。加密貨幣風險投資公司籌集的大部分巨額第三方或第四方資金可能會流向長期以來的目的地,即用於新項目,而非舊項目。如果宏觀形勢好轉,新的項目仍然可以從這些資本支持中獲得 10 倍或 100 倍的收益,但舊項目很可能從此不會出現同樣的增長。

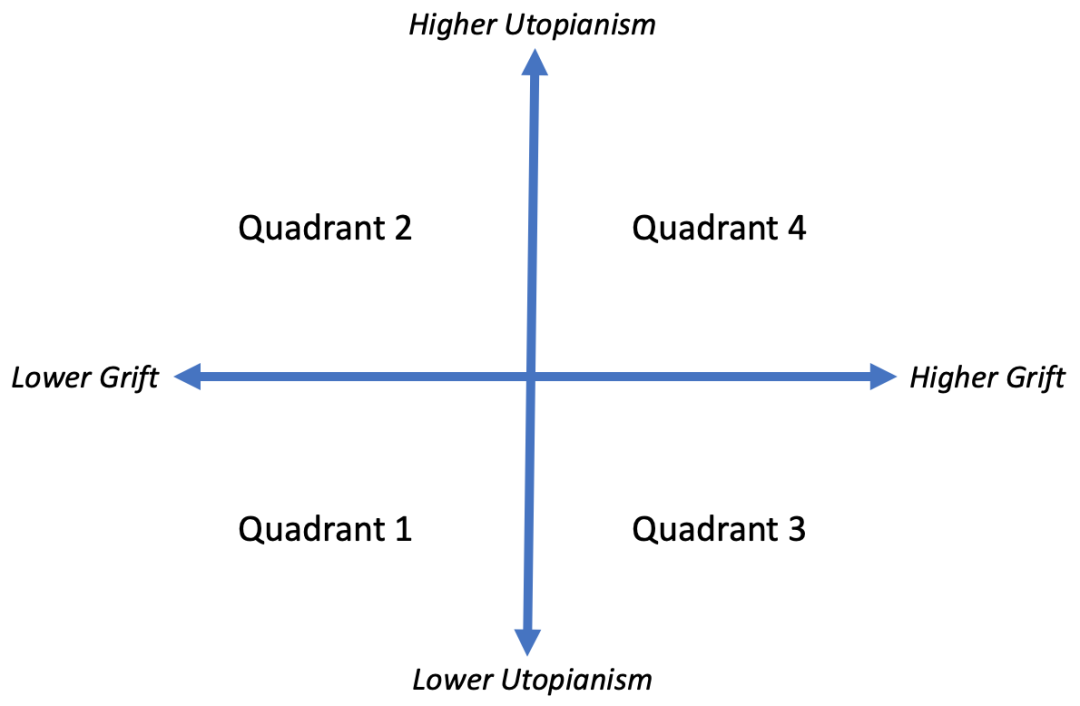

欺詐和烏托邦主義

我最近一直在思考兩個新的維度,我們可以對各種加密貨幣進行分類:欺詐和烏托邦,例如,在欺詐的維度上,我認爲我們可以同意 OHM 比 TIME 更值得信任,而 TIME 比其他 OHM forks 更值得信任。我並不是在聲稱這些項目的都是絕對詐騙的,只是相對而言,我們可以以這種維度合理地作爲比較。

一般來說,通常那些模仿的項目會比原始項目更毫無價值,在烏托邦主義的維度上,最好的一個例子是 BTC 不如 ETH 這么烏托邦,ETH 則比 SOLUNAVAX 和其他新的 L1 更不烏托邦。在加密領域來說,新項目都會試圖解決舊項目中固有的問題,因此被我歸類爲更加烏托邦。現在我們已經了解了這些維度,我們可以談談 4 個象限中每個象限的可投資性,回報和時機因素:第一象限,低欺詐 / 低烏托邦主義;第二象限,低欺詐 / 高烏托邦主義;第三象限,高欺詐 / 低烏托邦主義;第四象限,高欺詐 / 高烏托邦主義。畢竟誰不喜歡 2×2 的矩陣象限呢?

第一象限,低欺詐 / 低烏托邦主義:代表的是在不需要任何基礎科學或技術突破的情況下,在可處理的問題上付出一定努力的就能有所回報項目,舉例來說,過去的加密交易所,可能還有一些早期成功的加密技術,如 BTC,這些往往是很好的長期投資,同時被認爲是不具吸引力的短期投資,特別是在牛市的狂熱階段。

第二象限,低欺詐 / 高烏托邦主義:代表的是那些想完整加密領域愿景而努力構建宏大機制的項目,它將我們帶入一個勇敢的新世界,這些項目的設計通常需要非常堅固基底,有時甚至需要多項科技的突破才能奏效。你會經常看到這些項目的追隨者抨擊、譴責第一象限的項目不能滿足他們,並以此作爲他們的項目在一开始就有必要存在的理由,在已經存在的世界存在嚴重缺陷的情況下,烏托邦成爲值得追求的目標。

第二象限在早期階段是很好的投資選項,創始人通常是認真的想發展該項目,且成功機率也高。這允許創辦人給出所有人類似於神話的故事,且能持續足夠長的時間,以獲得至少一輪或兩輪的籌款。在後期階段,這些項目只有在取得突破並真正「實現」烏托邦的情況下才是良好的投資,雖然尚不清楚這些烏托邦式的追求是否會成功,但風投只需要其中的一小部分就可以彌補所有的輸家,且遊戲規則是要讓第二象限的項目看起來盡可能像第一象限,這讓項目看起來沒有風險,也讓投資者感覺更安全。

要突破項目的必要條件通常會被置之不理,而項目所呈現的設計則會從博弈論和機制設計的角度不斷地被確認爲完全可行且完全符合激勵機制的,這些則走向第一象限高風險、高回報的後路,在風險方面存在分歧,但在潛在回報方面沒有分歧。

第三象限,高欺詐 / 低烏托邦主義,代表了糟糕的金錢詐騙項目。Bitconnect 就是一個例子,它很明顯是一場騙局,這就是爲什么 Bitconnect 會把目標鎖定在加密領域之外的人,簡單地說,對於那些思想簡單的人來說,第三象限的項目似乎更理想化,這正是這些項目想要做的,融合第二象限,最終讓烏托邦主義成爲欺詐的代表,這就是爲什么第三象限代表了我們行業裏最糟糕、真正底層的人,甚至造成了一種惡行循環:愚蠢貪婪的人去欺騙更愚蠢的人,因此監管機構利用這些例證可以對整個領域實施更嚴厲且合理的監管。

第四象限,高欺詐 / 高烏托邦主義代表了我們行業的魯布・戈德堡機械和永恆運動機械,就像第三象限一樣,但它執行得更好,即使是業內人士也很難對這些復雜的裝置進行邏輯推理,即使是懷疑者也只能得出這樣的結論:「它可能不會起作用,但也可能起作用,因爲我不太清楚哪裏出了問題。」戈耳狄俄斯之結能被解开嗎?第四象限項目都在盡最大努力假裝自己其實是在第二象限裏,隨着時間的推移,如果項目在短期內取得了成功,他們可能會嘗試讓欺騙變成一項真正可執行的項目,並遷移到第二象限。

WeWork 和 Theranos 有什么區別?前者從第四象限遷移到第二象限;後者卻未能做到這一點。簡單來說,第四象限項目對於該領域的許多人來說其實是一項很好的短期投資方式,雖然很悲哀但是事實,部分原因是代幣項目能夠比過去的私人公司更訊速地獲得流動性,他們實際上能夠「公开募」。

創始人可以在產品是否奏效、真正適應市場前退休,特別是當項目本身的 token 可以購买時,大多數看似成功的第四象限項目就如雨後春筍般露出,許多創始人、員工、投資者、交易員、交易所、做市商、非主流交易市場、SAFT slingers、律師、其他第三方服務提供商都從第四象限的欺詐中受益。唯一沒有受益的人就是最後一個上車的那個人,坐着他們爛車喝着酷愛飲料,拼命的堅持一個烏托邦式的夢想,這個夢想是由比他們自己更聰明、更陰暗的人賣給他們的。

我發現無論是處在欺詐或是烏托邦主義,我們在這個環境中看到的現象有很大的解釋力,也就是一個又一個周期。總而言之,第一象限是長期項目,不適合短期,第二象限假裝是第一象限,如果他們解決了可能不存在解決方案的問題,則可以移動到第一象限,第二象限是短期且有利可圖的,從長遠來看具有更高的風險和更高的回報。第三象限則假裝是第二象限,但只是對該領域不熟悉的用戶才有效,第四象限假裝是第二象限,如果他們成功掩蓋自己並在取得一些初步成功後往合法的方向,他們可能就會漸漸遷移到第二象限,如果用戶只關心金錢,那當然它們會是迄今爲止最好的短期投資,而風險投資則從這裏進入大量的套利中受益。

NFT

我們基本上會遠離交易 NFT 和與 NFT 相關的代幣,因爲我們覺得自己沒有足夠的競爭優勢來玩這個遊戲,就美學而言,我們沒有出色的品味,就模仿的重要性而言,我們沒有足夠的 Twitter 追隨者,因此從根本上無法提供大量的市場交易。

首先,我們可以觀察一下藝術和 NFT 頭像的類別,由於它們是地位 / 信號符號、凡勃倫效應 / 奢侈品或傳家寶 / 聲望物品,我們可以說它們中的某部分將長期保持價值,但就像現實環境中的頂級時裝公司一樣,我們可以看到類似數量的 NFT 是利用足夠的品牌價值來維持,而現實卻是,那些頂級時裝公司肯定沒有 1000 多家,因此大多數 NFT 系列可能沒有太大價值。因此,充其量,我們有「一個贏家才可以獲得最多的價值」的「冪律分布」,我們也可以爭辯說,象徵地位只有在向他人展示時才有用,而對於現實環境的那些品牌來說,靠現實人們所消費就能產生流量。

而 NFT 卻只僅限於 Twitter 和 Discord 等社交媒體,很難說哪個發展空間會更大,不過當人們花費越來越多的時間上網,且虛擬世界比物理世界廣闊是一個合理的論據,Twitter 和 Instagram 也正積極整合 NFT 功能,NFT 頭像的表現會優於一般藝術也就不足爲奇了,因爲它們在作爲網上身份的化身中發揮了更好的作用,盡管如此,還是要謹慎投資 NFT,因爲在近期的所有趨勢中,該行業的騙局數量最多。

其次,我確實認爲類似於 LOOKS 的吸血鬼攻擊有一些合理的機會來獲得市場份額,他們能夠直接定位正確的人口統計數據,因爲這將是他們平台的完美用戶。話雖如此,LOOKS 的價格和市值最近都在大幅下跌,大部分交易量都只是在刷量而已,創始人一直以來都持續在套現,如果這完全是一場騙局,團隊又是匿名的,且代幣價格在很短的時間內達到了非常高的價格,那也就不足爲奇了。盡管如此,擁有多個 NFT 交易平台進行競爭的想法還是很有意義,因爲費用很高且存在競爭空間,此外,不存在類似訂單簿的流動性網絡效應,因此挑战者更容易與現有企業競爭。

最後,當涉及到非藝術非 NFT 頭像時,設計空間在很大程度上是完全未經探索的,不過我覺得這次探險是值得的,與所有革新一樣,大部分可能是無稽之談,但我樂觀地認爲人們會在這裏找到一些有用的東西。

L1s(第一層公鏈)

既然技術上的優點在未來(某個不確定的時間裏)最終出現之前完全不具有重要性,我們就不應該在這個問題上浪費時間。 我只想說,不同的人支持不同的 L1 是完全有意義的。芝加哥的 HFT 道具店喜歡 SOL;韓國人喜歡 LUNA;研究生喜歡 AVAX(這畢竟是唯一的教授幣,發揮得很好);Andre 的追隨者喜歡 FTM;矽谷的風險投資公司什么都喜歡,因爲只要买對一次的話整個基金就有好的回報;有時喜歡較小的 L1-NEAR,因爲在你不是已有幾百萬市值的情況下,NEAR 還可以有幾十億更大的增長。

在抵御來自各方的「新事物」的攻擊時,ETH 的極致主義者現在和舊 BTC 的極致主義者處於同一個陣營。一般來說,他們的防御是不成功的,人都是喜新厭舊的。有了新的東西,你就有可能實現最宏偉的希望和夢想,至於那些已經啓動並穩步前進的事物,你只能看到關於實際情況的冷酷現實。

烏托邦主義的背後正是現實世界的野蠻和人性的醜陋。人既有渴望完美世界的天性,也會利用他人渴望完美世界的天性。最後真正的信仰者都將淪爲失望的叛徒,需要一個吉拉爾式的替罪羊來滿足他們的憤怒和不滿,到了那時,還有誰能比那些永遠無法實現未來的先知們更適合當替罪羊呢?

這並不是說這些 L1 不會成功,只是說創始人非常清楚懸在他們頭上的那把達摩克利斯之劍。他們最好的辦法是取得勝利,其次是不斷地在去中心化的原則上做更大的取舍,因爲去中心化在它實現之前並不具有重要性,而且有誰知道它能否實現,能實現的話又是在什么時候發生呢?也許我們害怕惡鬼,也許我們不怕它。當我們在重塑金融和貨幣體系的時候,我們會开始同情過去的美聯儲主席,沒有任何一個美聯儲主席會希望在他們就任下發生經濟崩盤,所以爲什么他們都想將問題推給下一個人,就像是把罐子踢到馬路上。

鑑於針對參與者的所有激勵措施是有用的,我在任何情況下都希望最好的 L1 能夠獲勝。這就是我想說的,不是每個人都是爲了技術而入局。事實上,沒有多少人是爲了技術,在現在這個時間點上,我已經等了 7 年多,我甚至不敢問我們是否真的會在今年得到 Ethereum 的 PoS 機。ETH 2.0 的到來和 Hal Finney 凍僵的身體復甦,哪個會先出現?哈哈,現在又有誰會知道答案呢?我是开個玩笑,不要噴我。

至於跨鏈橋,它面臨的主要困難是確保一條鏈上的合成資產不會在沒有適當支持的情況下被人爲地肆意膨脹,且要確保運輸過程的安全。我們最近目睹了 SOL 和 ETH 之間的漏洞,它是由於 SOL 的問題所造成的,我並不特別關注這個漏洞,因爲它只是一個可以被修復的錯誤。雖然 SOL 漏洞是由 Jump 救助的,但這很可能是他們自己掏錢。

如果跨鏈橋出現失敗,他們的 SOL 錢包就會損失大量的價值,我相信他們在救助架構上也要割下自己的一磅肉。不過,這並不會令人過於擔憂,令我擔心的是,即使代碼寫得再好,跨鏈橋也會存在根本性的問題,這還有待於觀察。另外,即使今天的橋梁具有相當的中心化性,只要最終有辦法在不影響安全的情況下進行去中心化,就應該會變好。人們會拭目以待,而我將會對其持有懷疑的觀點。

DeFi

DeFi 2.0 類似於 DeFi 1.0,但 2 比 1 大,數字越大越好。DeFi 2.0 的特色是讓協議本身控制或擁有資產的想法,它有時被稱爲 PCV(協議控制的價值)或是 POL(協議擁有的流動性)等。想法是一樣的,就是讓你擁有一個 DeFi 協議並同時運行一個對衝基金,不過這究竟是好主意還是壞主意就留給讀者朋友來回答吧。

現在有部分協議持有着其他協議的代幣並參與對方的治理投票,我們進入了一個系統性風險的時代。更容易推理的是,這將用於更大的組合產品網路,或者用於從 2008 年金融危機前的結構化產品,這真夠嚇人的,雖然可組合性是很好的,它能夠實現之前不可能發生的事情,但系統性風險會隨着時間的推移而上漲,並且糾纏的協議會變得越來越難以理清,所以我們需要保持小心,否則它最後會變成一個金額更大的爛攤子。

Play-to-Earn

你工作是爲了賺錢,然後把賺來的錢花在玩上,一直都是這么做的對吧?工作本質上是你不愿意做的事情,你愿意工作是因爲它有報酬的。遊戲本質上是你自己想做的事情,因爲你喜歡它,甚至可能愿意爲它付費。那么,P2E 又是什么鬼東西呢?如果你是一個中國農村的農民,依靠賺取 WoW 裏的遊戲金幣爲生,那就是工作。如果你玩 WoW 而且喜歡它,你可能會在 RMT 網站上購买 WoW 金幣,而 RMT 網站的金幣都來自中國的那些農村地區,這就是遊戲。

在 P2E 中,人們又重蹈覆轍的使用了太多太多的術語,讓它聽着像是一個很酷的流行語,讓你覺得 P2E 是「魚和熊掌都可以兼得」的市場機制。在大多數普通的遊戲中,有些人是通過工作來賺錢的,有些人是通過付費來玩的,這兩個群體之間幾乎沒有重疊。而在大多數「P2E」遊戲中,雖然還有人通過工作來賺錢,但通過付費來玩的人幾乎被另外一個新的群體所取代了 —— 這個新群體就是付錢購买工人的工作,並最終將其出售給其他付費群體的人。

換句話說,大多數普通遊戲和 P2E 遊戲的區別在於前者擁有工人和玩家,而後者擁有工人和投機者。顯而易見的是幾乎沒有人真正想要玩 P2E 遊戲,如果 P2E 行業有一天推出了真正有趣的遊戲,那么就變成了一個擁有工人和玩家的普通遊戲,它只在一個微妙的時機點上與普通遊戲存在區別:它爲虛擬遊戲資產提供鏈上不記名資產,允許在遊戲开發商的平台之外有一個活躍的二級市場,但遊戲开發商仍然可以輕易地對其徵稅。

遊戲开發者的普遍共識是二級市場對其收入不利,因爲他們不容易從二級市場的每筆交易中抽成,而且它會吞噬一級市場。現在有了加密貨幣,雖然一級市場的蠶食問題還無法解決,但他們已經能夠輕松地徵稅了。在我看來這仍然是一件好事,因爲以往那些最優質的遊戲確實存在活躍的二級市場,而現在至少有了一個更大的激勵,讓遊戲开發者回到反二級市場趨勢之前的那個美好時代。玩家可以得到他們想要的東西,而开發者可以得到他們想要的東西的一半。因此,加密貨幣和遊戲之間可以產生一些強大的協同作用,但目前的 P2E 遊戲卻還沒有。

元宇宙

如果元宇宙(Metaverse)一詞是指虛擬現實(VR),那么我們已經有了它,而且它是一個不斷增長的產業。如果元宇宙不僅僅意味着 VR,那么我們就必須對其進行精確的定義,避免出現因爲過於抽象而導致普通辭匯的價值被擡高。想想看,當人們說人工智慧時,他們指的是機械學習;當人們說機械學習時,他們意味着統計論;當人們說統計論時,他們意味着线性回歸。

金錢已經足夠膨脹了,我們不要讓辭匯也變得膨脹起來。如果元宇宙是指虛擬社區,那么我們現在已經有了 Telegram 聊天室、Discord 社區,甚至是以前被稱爲 Facebook 的那個公司。如果元宇宙只是描述一種趨勢,即人們通常會在虛擬世界中花費越來越多的時間並在現實空間中花費越來越少的時間,那么它就是一個正在發生的趨勢,日本的蟄居者就是我們的未來,銀行印的鈔票太多,就會導致半數人類沒有性生活,變成家裏蹲和地下室居民,另外一般人變成大公司的殭屍社畜,最後不可避免的因爲「過勞死」而一命嗚呼,相信我,這是真的,但它的證據在本文空白處寫不下。

不過,從實際的角度來看,當我們談論在元宇宙投資時,不管它的實際含義是什么,它通常有兩種形式:投資於一個虛擬世界,或投資於一小區塊中的特定虛擬土地 / 資產。對於前者,加密貨幣帶來了兩種在過去不可能實現的創新 —— 第一,你可以讓你的用戶通過相當於 Web3 式的產量耕作來獲得「一小區塊」的所有權,前提是你要有一些反 Sybil 機制;第二,你可以組織你的用戶群體互相开展不依賴中心化的支付商業活動。

換句話說,你可以登錄到 Decentraland 之類的地方,讓你的化身走進一個虛擬的藝術畫廊,找到你喜歡的朋克,然後點擊它直接鏈接到 OpenSea 上的拍賣。再點擊一下,你的 Metamask 錢包就會打开,然後你就可以從畫廊中买下它。一旦买了,你可以把它留在畫廊裏展示,或者把它拿下來放進你的虛擬房子裏展示,也可以在兩個地方都擺上它,這當然很酷。

不過以 VRChat 爲例,即它們的區塊是中心化的,它們也可以直接整合這個功能。Decentraland 與 VRChat 相比是否有獨特的優勢和劣勢?現在很難清楚,但也許下一個話題會給我們帶來一些啓示。 當我們把土地所有權變成不記名的時候會發生什么?當我們把虛擬的土地所有權變成不記名的時候呢?這確實是 Decentraland 和第二人生的一項核心區別,它能爲虛擬土地創造了某種程度的稀缺性,以及不可僞造、不可更改的土地所有權。

盡管仍存在一個問題,那就是在交通中心附近的土地與遠處的土地相比價值相差有多大。虛擬土地的價值也受益於周圍的人流,就像現實空間中的土地,但在人在虛擬中可以傳送和飛行,如果某個項目限制了用戶的傳送或飛行,它的競爭者可不會施加這樣的限制,由於重力不需要成爲虛擬世界的規則,因此我想像得到那裏的土地其實也可以垂直堆疊。

因此,我不認爲虛擬土地的價格可以呈現出比現實世界中城市與農村土地價值的相同差價比例,但某些虛擬土地仍有可能比其他虛擬土地更有價值,這取決於它們在當地能吸引多少目光。最後,虛擬土地的產權到底有多大的不可預測性?如果有人在他們的 Decentraland 地塊上貼上一些非常低俗或非法的東西(比如血腥色情的東西),那該怎么辦?Decentraland 有能力把它拿下來嗎?真正的不記名土地所有權意味着 Decentraland 在這種情況下是無權處理的。

Web3

我們和 Gabe Newell 的 Valve 公司不一樣,我們真的設法走到了 3。爲了避免概念和詞匯的膨脹,我們在這裏採用 Chris Dixon 對 Web3 的定義:Web1 是讀;Web2 是讀 / 寫;Web3 是讀 / 寫 / 擁有。 因此,FCoin 基本上發明了反收費挖礦,隨後它在 DeFi 中被普及爲產量耕作,所以 Web3 是產量耕作嗎?开玩笑啦,它的機制還不夠格。

Web3 是對一種類似於股票的工具進行普遍的收益率耕作,證券監管機構很難對其採取強制行動,這可能是好事,也可能是壞事,取決於你是否是監管者。想像一下,如果 Uber(如果你是 Chris Dixon,那就想像一下 Lyft)會根據他們平台上的每一次乘車記錄來向乘客和司機發放少量的 Uber/Lyft 股票,過程中不存在任何文書工作或是中間人的开銷,也不存在任何因爲監管機構的行動而產生的开銷,這樣實際上可能好處多多,它是一個建立雙面或多面市場、解決「先有雞還是先有蛋」問題、獲取客戶並使其成爲口碑傳播的好辦法。好吧,讓我們看看它是什么情況,當雄心壯志的企業家們在演講中紛紛提到 Web3 的時候,正如過去「人工智慧」和「共享經濟」的趨勢一樣,你就要額外小心。

結論

綜上所述,結論是加密貨幣領域的一切都很好。從長遠來看,和往常一樣,我仍然對加密貨幣領域持樂觀態度。短期內,這個領域有些工作要做,有些東西需要清理。我知道有些人會說我的文章很傻,但我對他們不予置評。

所以,不要因爲你的一個大學朋友在 NFTs 上翻了幾倍收益而想要試試那種辦法,除了那些永遠不能取得的成功,我們最終都能取得成功。生活在繼續,加密貨幣也在繼續,繼續建設,繼續 hodling,嘗試爲世界做一些好事,但要確保你幹的好事不會把我們所有人都拖入地獄。

我們真的需要清理一下我們自己這個空間,否則它在某個時間點會發生系統性的爆炸,然後每個人都會哭着喊着要求監管,就像成熟的市場一樣的歷史會重演,我真不敢相信 Gerko 因爲我說了實話而在 twitter 上封殺了我,這個笨蛋。你也知道,當人們开口說無意冒犯的時候,他們說的下一句話總是會有冒犯的意思,不管 artforz 發生了什么,我不能相信他們想出了這樣一個智能騙局,一旦騙子开始拋售並出現價格下跌,他們的社區成員就會大動肝火、喊打喊殺,但是如果他們可以隱蔽地拋售而不導致價格下跌,甚至使得價格上漲並同時出現貨幣化呢?我想說的是,他們甚至就真的找來了這樣一群天才。

如果你問我下一階段的貨幣化 defi 3.0,那么我想說這種故弄玄虛的機器是真的超級復雜,甚至復雜到會讓 Daniel larimer 這樣的大佬感覺技不如人。讀到這裏的讀者朋友一定是一個非常好奇的人,給你點弗朗西斯・培根的所羅門說,地球上沒有新的東西,正如柏拉圖想像的那樣,所有的知識都是記憶。所以所羅門說,所有的新奇事物都會被遺忘,barry 可以從封閉式基金中獲得收益,作爲一種妥協,但如果人們只是要從中購买更多的加密貨幣我想可能都只有不好的結局。尼採也曾說過,坐着思考的人是虛無主義者,好在我是個踱步的人,看到這裏的讀者朋友可能是一個強迫症患者, 做到了真正的一絲不苟。

撰文:Kevin Zhou

編譯:Chole

標題:從欺詐與烏托邦四象限理解加密貨幣的投資邏輯

地址:https://www.coinsdeep.com/article/2258.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。