Messari:深入解讀Uniswap一季度市場表現與進展

發表於 2022-04-13 13:47 作者: 區塊鏈情報速遞pro

原標題:State of Uniswap Q1 2022

重點內容:

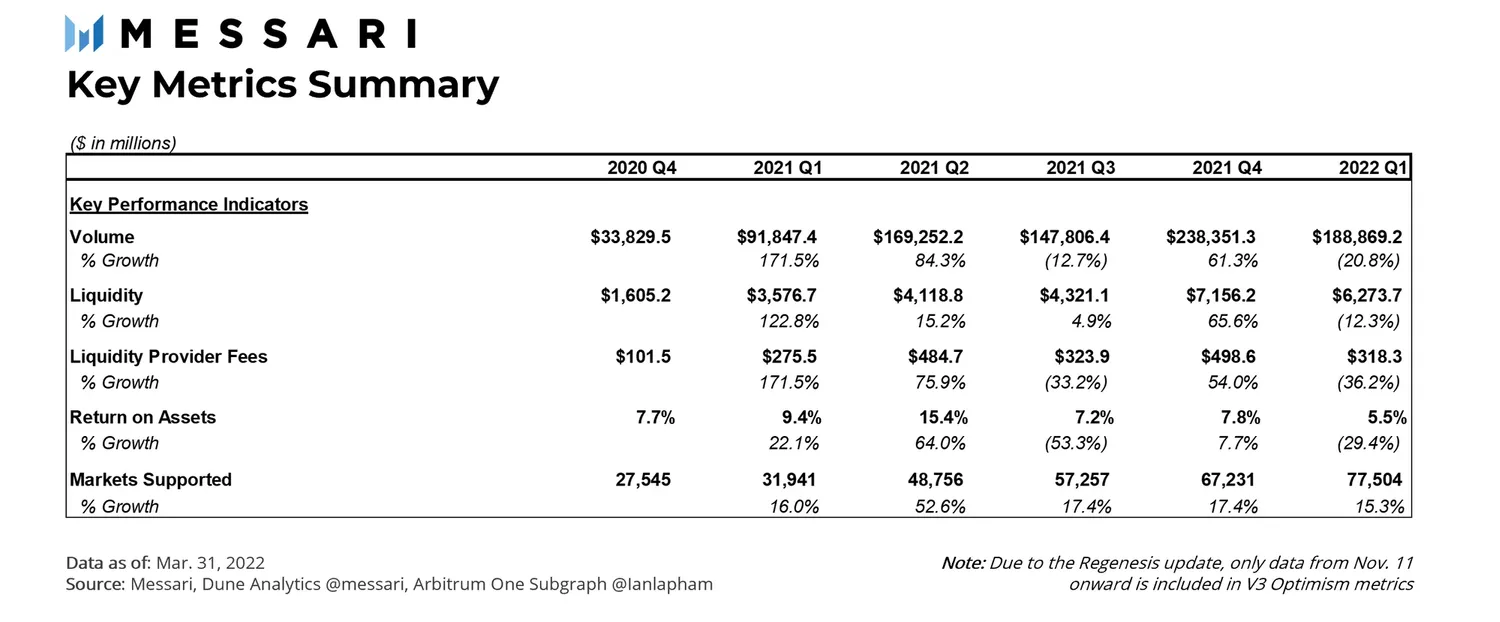

由於從 2021 年第四季度开始市場對加密貨幣和 NFT 的興趣減弱,總交易量以及相應的流動性提供者費用在 2022 年第一季度有所下降。

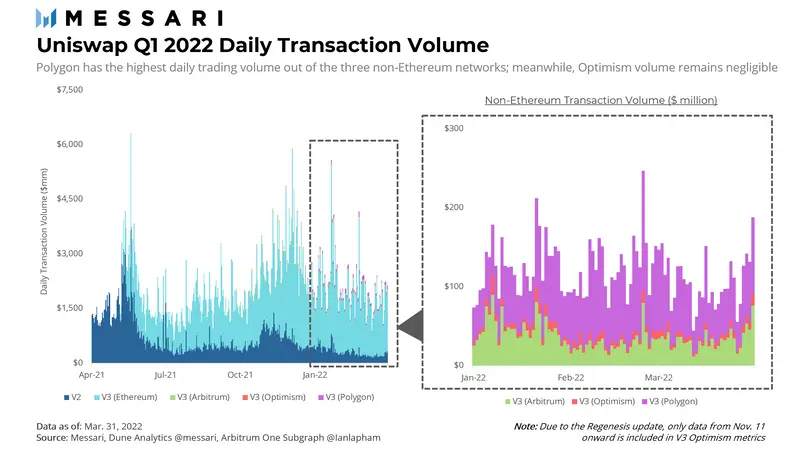

Polygon 作爲 Uniswap V3 最晚支持的區塊鏈,其上的交易量已成爲 Uniswap V3 除以太坊之外交易量最大的市場;下一季度的額外流動性挖礦激勵措施應繼續有助於推動持續增長。

社區正在探索進一步擴展到 Celo 和 Gnosis 。

Uniswap Grants 計劃在第 6 輪中發出了其歷史上最大的贈款浪潮,其中包括從 2021 年底开始的 Grants 提案。

宏觀層面

總體而言,2022 年第一季度 Uniswap 交易量比上一季度下降 53.5%。這與全球加密市場在 2021 年第四季度達到 3 萬億美元的峰值市值,此後又回落至 2 萬億美元相呼應。當代幣價格上漲時,交易量通常會隨着散戶交易者興趣的增加而增加;當代幣價格下跌時,散戶投資者就失去興趣。與 2021 年第四季度的 NFT 復蘇和比特幣以及以太坊價格的歷史新高不同,2022 年第一季度的交易活動更加平靜。

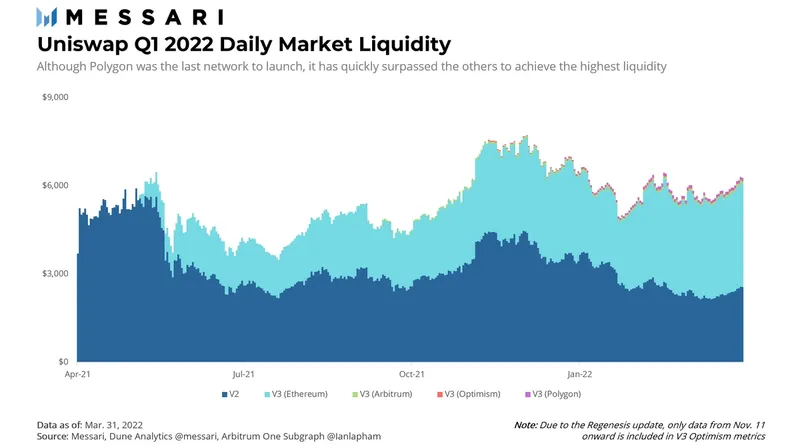

整體市場流動性在 2022 年第一季度有所下降,但下降程度低於交易量。Uniswap V2 是唯一一個在本季度出現流動性下降的網絡,下降了 25.7%,而所有其他網絡都出現了小規模的名義增長。由於 V2 包含更多的長尾代幣對,V2 流動性的下降確實與散戶交易量的下降相吻合。與此同時,市場流動性在 Uniswap 所謂的擴容解決方案中增長明顯,尤其是 Polygon。與剛剛推出時的第四季度末相比,Polygon 上的流動性上漲了近 81.7%,Arbitrum 和 Optimism 的流動性也分別增長了 72.9% 和 34.7%。

鑑於第一季度缺乏對用戶的流動性挖礦激勵,Polygon 的流動性增長尤其令人印象深刻。就背景而言,當最初的治理提案提出時,Polygon 團隊預留了高達 1500 萬美元用於流動性挖礦,另外還有 500 萬美元准備用於支持生態系統。截至 4 月的第一周,這些激勵措施現已實施。只有時間才能證明它會給 Polygon 現有的成功帶來多大的推動作用。

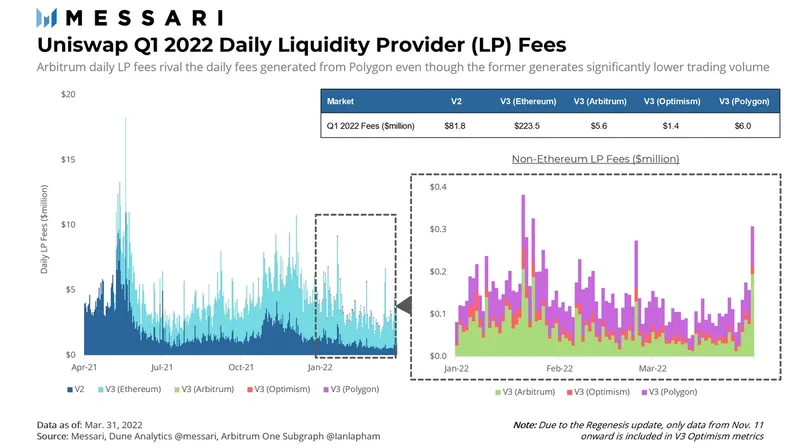

在 2021 年第四季度上漲 54.0% 之後,2022 年第一季度每日 LP 費用下降了 36.2%,導致最終季度末數字與 2021 年第三季度末相似。2021 年第四季度的數字異常與 NFT 在主流領域的風靡與比特幣和以太幣新高有關。在非以太坊鏈中,Arbitrum 與 Polygon 帶來了巨大的收益,而 Optimism 則落後了。該數據表明,Polygon 上有更多的藍籌代幣對交易(因此費用較低),而 Arbitrum 上流行的交易對費用較高。

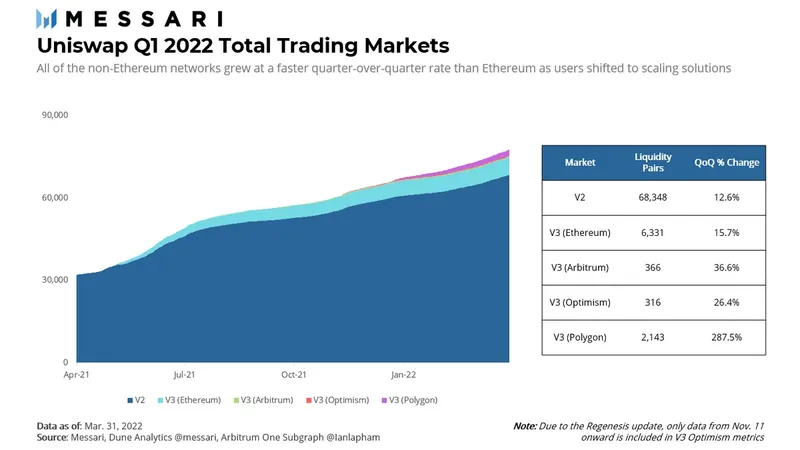

從以太坊上的 Uniswap V2 到 Uniswap 的每個非以太坊網絡的所有交易對而言,總交易市場數量也較上一季度繼續攀升。Uniswap V2 繼續佔整個市場的絕大部分。以太坊和 Polygon 上的 Uniswap V3 佔活躍市場的 11%,而 Optimism 和 Arbitrum 仍然可以忽略不計。與市場流動性一樣,Polygon 在第一季度增長最快,比上一季度增長了近 300%。鑑於所有數據,很明顯 Uniswap 在 Polygon 上找到了「新家」。

微觀層面

2022 年一季度最活躍的四個市場爲 USDC/WETH、USDT/WETH、SAITAMA/WETH 以及 FXS/FRAX。其中編者認爲比較重要的數據就是提供流動性的收益和無常損失之間的關系。

Messari 衡量 LP 收益的方式時區分了三種情況,即假設用戶分別提供 30 天、90 天和 180 天的流動性,在撤回流動性當天的收益減去相比提供流動性之前代幣價值的無常損失即 LP 的收益率。

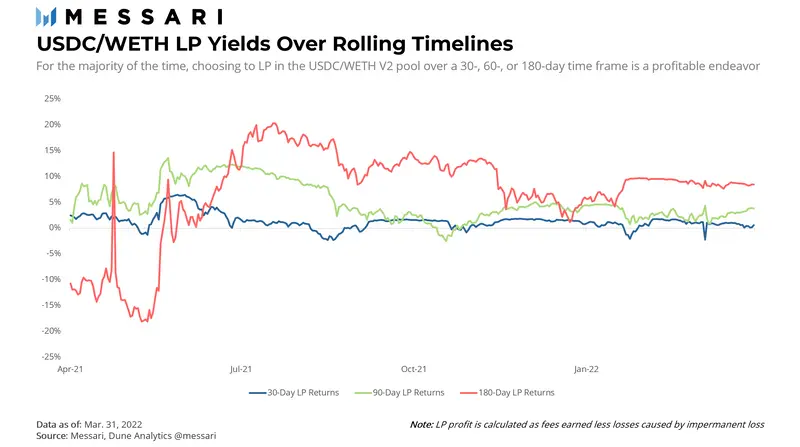

以 USDC/WETH 市場爲例,在過去的 365 天內,提供 180 天流動性的用戶在其中 52 天撤回流動性時收益率爲負,而對提供 30 天流動性的用戶而言這一數字爲 45,提供 90 天流動性則僅爲 12。在 2022 年第一季度,僅有提供 30 天流動性的用戶在 1 月 22 日至 27 日以及 3 月 5 日撤回流動性時會出現損失,其他情況下的 LP 頭寸都將盈利。

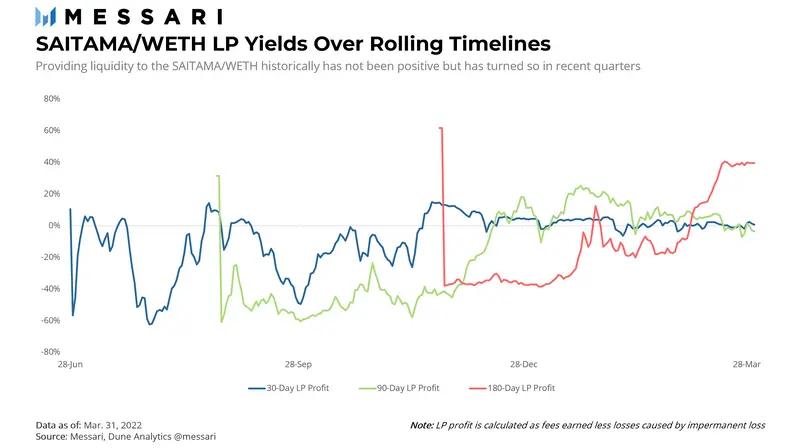

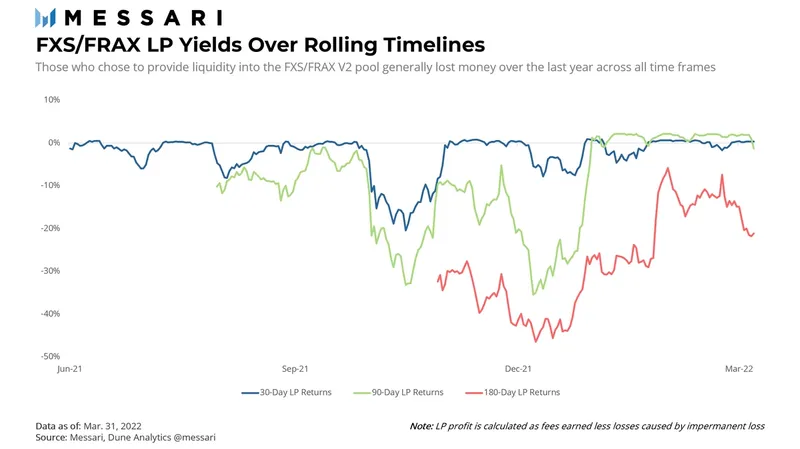

而對於 SAITAMA/WETH 以及 FXS/FRAX 這兩個交易對則不容樂觀。數據顯示,這兩個交易對雖然交易量位居前列,但其流動性提供者在大部分時間中都處於虧損狀態,FXS/FRAX 甚至在一季度剛剛實現了部分 LP 頭寸的盈虧平衡,而長期的流動性提供者則一直處於虧損狀態。

至於 Uniswap V3,最活躍的交易對爲 USDC/WETH、USDC/USDT 和 WBTC/WETH,三者貢獻了 V3 市場交易量的 61%,分別體現了作爲智能合約網絡基石的以太坊、穩定幣市場以及兩個市值最高的加密貨幣之間的關系三個市場的動向。

對於 USDC/WETH 交易對,Uniswap V3 的收益率爲 12%,是 V2 中相同的交易對收益的 3 倍。對於 USDC/USDT 交易對,在實施了 0.01% 交易費用之後,該交易對交易量出現了相當大的增長。2022 年一季度 USDC/USDT 交易對交易量環比增長 60%,且相較 2021 年三季度增長了 114.1%,9 個月內增長了兩倍有余,總交易量中有 87.3% 的交易量來自 0.01% 費用的流動性池。與其同時,流動性卻只增長了 11.2%。

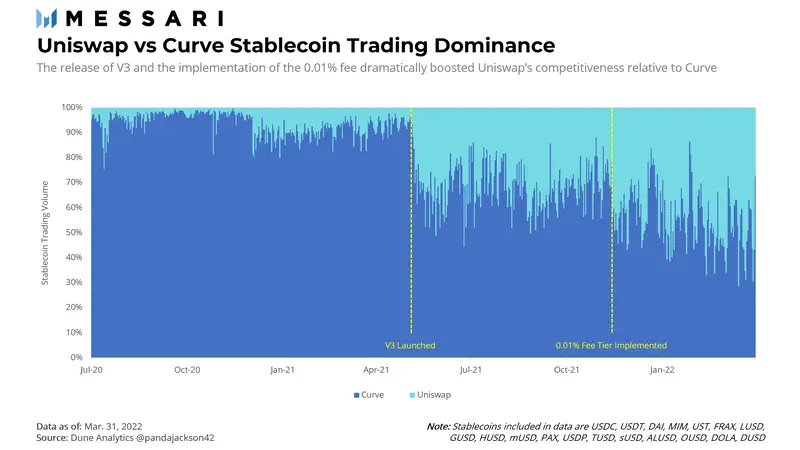

在交易費用下降至 0.01% 之前,Uniswap V2 及 V3 上 USDC/USDT 交易量佔 Uniswap 和 Curve 該交易對交易量之和的 30% 至 33%。在交易費用下降至 0.01% 之後,該比例的中位數達到了 48.3%,已幾乎與 Curve 持平。Messari 表示,考慮到資本效率,現在 Uniswap 似乎比 Curve 更具競爭力。

對於 WBTC/WETH 交易對,0.05% 交易費用的流動性池中交易量下降了 28.9%,但流動性增長了 57.3%,0.3% 交易費用的流動性池交易量幾乎持平,但流動性僅增長了 13.7%。這表明由於市場的降溫,投資者可能會選擇比特幣、以太坊這類能產生持續收益的 LP 頭寸,並在出現更好的機會時重新評估市場狀況。

Uniswap Grant 計劃

Uniswap 在 2022 年第一季度發布了第六和第七輪 Grant 計劃,其中第六輪 Grant 提供的資金達到了 240 萬美元,相較於之前 94.6 萬美元的最高額再度增長了 2.5 倍以上。其中值得關注的項目包括鏈下治理項目 Other Internet(100 萬美元)、Uniswap 社區分析計劃 Unigrants(25 萬美元)、電競战隊 Team Secret(吸引遊戲受衆,11.25 萬美元)、巴塞爾藝術展(設立加密貨幣展位,6.85 萬美元)。

治理更新

2022 年第一季度的治理提案中,向 Voltz 提供使用 Uniswap V3 額外的補助金以及在 Celo 和 Gnosis 上部署 Uniswap 的提案均獲得通過,但在 Harmony 上部署 Uniswap V3 以及將協議收入分配給 UNI 代幣持有者的提案卻被社區駁回。

總結

Uniswap 在 2022 年一季度主要關注點包括在 Polygon 上的增長、探索多鏈布局以及加密市場整體交易量的回落。問題在於,如果交易活動減少,那會不會對 Uniswap 不利?

答案是肯定的也是否定的,交易所希望看到健康的交易量,但現實情況是 Uniswap 能夠很好地應對加密市場的任何調整。用戶可以進入 LP 頭寸並獲得收益的事實表明他們將繼續參與該協議,而跟蹤協議如何響應不斷變化的宏觀投資環境將是今年剩余時間的首要任務。

原作者:Jerry Sun,Messari 研究員

編譯:iambabywhale.eth

標題:Messari:深入解讀Uniswap一季度市場表現與進展

地址:https://www.coinsdeep.com/article/2259.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。